第三方支付作为一种便捷的支付方式受到大众的喜欢,随着用户数量不断增加,其受到的关注也越来越多。本文将从七个方面全面分析第三方支付,推荐给对第三方支付感兴趣的童鞋看。

第三方支付,(快手直播回放怎么录制上的),是指具备一定实力和信誉保障的独立机构,通过与银联或网联对接而促成交易双方进行交易的网络支付模式。

也就是说,我们之前只能通过现金或者银行卡的方式连接买家和卖家,有了第三方支付之后,我们就有了支付宝、微信支付、云闪付等更多元化的支付方式了。

目前占有率排名:支付宝——财付通——微信。

一、第三方支付的产生

1. 第三方支付的定义

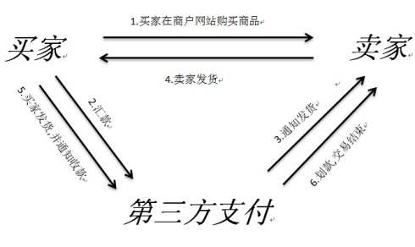

一些和各大银行签约、具备一定实力和信誉保障的第三方独立机构提供交易平台。买家通过第三方支付渠道进行货款支付,由渠道通知卖家发货,买家收货后货款再由渠道打给卖家。

这里要注意一点:资金在第三方支付平台是有停顿的,也就是说不是谁都能成为第三方支付机构,需要很强的背书才能够获得买卖双方的信任。

2. 第三方支付的产生动机

电子商务推动第三方支付产生,卖家需要在线上实现商品售卖,最初的时候就只能和银行对接,但中小型卖家并不具备对接的技术实力和足够的信誉度,让银行放心的去帮他做这件事,并且银行也没有这么多精力去一家家对接过去。

因此就出现了第三方支付,第三方机构作为交易中介+信用担保,相当于一个支付网关来和银行对接,他们拥有足够强大的技术实力和信用背书。

银行其实可以自己做这些系统,(拼多多流量分配规则图),但他们不愿意自己做,因为投产比太低,不如外包出去给更专业的机构去做。

3. 支付网关的作用

说到这里就可以知道,(快手直播怎么回放录制好的视频),第三方支付工具的本质就是一个支付网关,那他的作用主要就在以下几点:

通信功能:也就是最基础的,传递交易信息,真实准确的传达买卖双方的交易信息,保证货款匹配。

网络协议转换功能:这一点是因为商家系统和银行系统是基于不同的网络进行运转的,二者之间并不能够直接进行对接,因此需要一个中间方来做网络协议转换的工作。银行系统:银行网络。商家系统:互联网。

数据加密功能:这一点是很好理解的,任何和钱相关的事情,保密工作都显得尤为重要。

4. 第三方支付功能使用

买家卖家都要在平台开设账户,可以关联自己的数字现金、银行卡,渠道去链接银行卡,这样就可以实现钱从买家口袋进入卖家口袋的过程了。

二、第三方支付与银行的关系

1. 做了银行能做但没有做的事情(不值得,不愿意)

这一点最开始就有提到,这件事情银行本身使用自己做的,但是他觉得性价比低一直不愿意做,就被支付宝等公司抢占了先机。

2. 抢走了银行的交易、支付的业务

第三方支付机构一旦进入这个行业,肯定就不仅限于当一个普通的工具,他们也在不断拓展业务,支付宝、微信支付现在已经覆盖到我们生活的方方面面,正在一步步抢占银行原有的生意。

3. 目前银行会反过来做这个业务

银行发现事情不对,自然想要想办法挽回局势,因此很多银行近期也在反过来做这件事,想要自己把蛋糕抢回来。

4. 合作+竞争的关系,不能取代,(个人在京东开店怎么开),不能干掉,但冲突会越来越明显

第三方支付和银行其实就是一个竞争+合作的关系,(拼多多流量突然下降一半),有冲突,但谁也不能取代谁,只不过在发展的进程中,这个业务的交集会越来越大,(京东开店要多少钱?),冲突也会显得越来越明显。

5. 余额宝:直接抢了银行的资金

比如余额宝就是一个很典型的抢蛋糕的例子,本来第三方机构只是一个短期做资金停留的地方,现在余额宝相当于直接抢了用户本来应该存在银行里的钱,银行的主营业务“储蓄”受到了挑战。

6. 代发工资、代缴水电煤气,也被取代

除此之外一些本来只属于银行的生活缴费、社保缴费类业务也被逐渐取代。

三、第三方支付的分类

1. 从功能方面分类

单纯的支付:银联电子支付、NPS网上支付。

电子钱包功能:可以进行电子现金存取,消费账单显示。

2. 根据支付工具分类

线上支付:主要通过互联网进行支付。

线下支付:通过pos机等。

3. 根据主导功能与模式分类

支付网关模式:仅仅提供平台,做接口对接。

信用中介模式:保证代收代付、信用担保。

4. 根据第三方所依托的基础来分类

用户粘性性平台:客户是通过某一个平台注册而留在这里的(支付宝,通过淘宝天猫的客户;微信,通过社交平台)。

开放式平台:汇付天下、快钱,份额小,没有粘性用户,只能发展特色用户,不需要注册。

易宝:电子机票。

快钱:教育信息。

5. 微信VS支付宝的区别

1)模式不同

微信:基于社交平台,有账户体系,不产生资金沉淀。

支付宝:基于交易平台,独立的账户体系模式,有资金沉淀。

2)基于的安全标准不同,支付流程也不同

微信的优势:基于社交媒体,覆盖面广,注册用户超过七个亿;支付客户体验优势,让支付流程更加简化。

支付宝的竞争力:以交易为核心,背靠大流量交易平台,核心用户忠诚度和用户粘性大。

3)共同点

基于大流量的客户群

微信理财通和余额宝都是一种货币基金

均具备支付手段

四、第三方支付的应用

2005年后,(淘宝直通车智能推广和标准推广哪个好),借着银行不愿意做这件事情的契机,第三方支付公司快速发展,也推动了电子商务发展.

近年来第三方支付公司不仅仅满足于电子商务,也会拓展到线下实体商业中去,支付革命从互联网延伸到线下。

五、第三方支付的发展方向

1)安全性

信用中介的作用。

2)环境宽松

外部的支付环境会很大程度的影响到第三方支付行业的发展。

资金沉淀问题:央行之前管过,谁来收取这部分利息。

白条和花呗:实质上是贷款业务,但第三方支付公司只是支付渠道,并不是金融企业,其实是打了擦边球。

3)行业治理

2011年支付牌照颁发,能够拿到牌照的机构会去探索更多可行的业务模式。

4)网上银行

2006年和2007年后,银行开始发展网上银行,一定程度上会打击到第三方支付公司的发展。

第三方支付在未来会更加融合线上线下的应用,在和银行的竞争中不断寻找合适的定位,最终会找到一个稳定的状态。

六、网联的诞生

2018年6月网联发文,(今日头条自媒体教程百度云),银行将关闭与第三方支付平台的直连,第三方支付都无权代扣。

为什么要关闭?

第三方支付可以不经过人民银行系统和任何一家银行直接扣款,所以一些犯罪分子有了可乘之机,利用漏洞盗取用户财产。

网联的出现就可以规范第三方支付,特别是快捷支付和协议代扣,(抖音直播音浪提现比例),对第三方支付公司进行监管和保护。

第三方支付平台的钱都在网联里,避免第三方支付平台破产倒闭时用户财产受到损失。微信支付接入银联;支付宝接入网联。

简单概括下就是:网联作为一个老大哥,对众多第三方机构进行监管,保障交易双方的权益。

七、第三方支付怎么赚钱

1. 有形收益

服务费、通道费等:每一笔通过第三方支付产生的交易,都会产生一笔通道费,通常情况下是由平台or商家来支付的。

沉淀资金利息:在你下单到确认收货之间的这段时间,(视频号刷点赞平台:ffe7.cn),钱是一直在第三方支付机构的账户的,这笔钱也会产生不少利息。

2. 无形收益

客户资料。

用户数据:便于做自己的DMP。