编辑导语:在所有的应用程序中,图书、娱乐、社交是三个最热门的赛道。作者借助 App Growing Global 提供的数据盘点了 2021 年游戏应用的出海情况,我们来重点看一下这三个赛道在 2021 年的变化。

01

大厂入局、开发小语种市场,2021 年网文漫画出海变化不断。

数据来源:App Growing Global2021 年广告素材投放量 Top6 的图书类

App我们先来看一下 2021 年最热门的图书赛道。根据此前白鲸出海发布的《加速买量、加推新品,2021 年小说出海进入快速道》一文,我们也可以看到图书类 App 在今年发生了非常大的变化,除了买量继续增加以外,也有一些新的现象出现。借助着 App Growing Global 提供的数据,我们再次对 2021 年图书类 App 赛道出现的新现象做一次梳理。

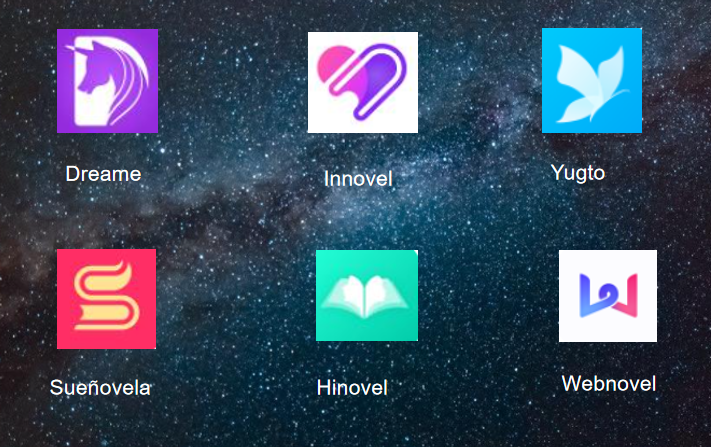

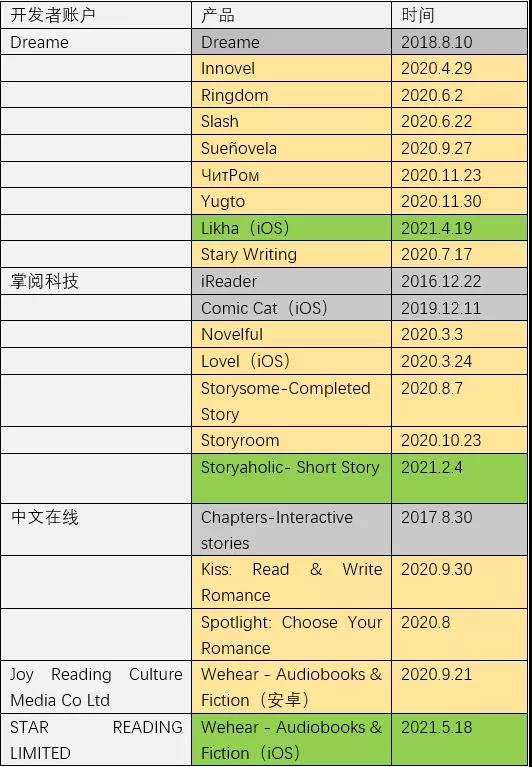

首先,我们可以看到有几个网文出海大厂开始了多产品“矩阵式”打法。这其中最明显的就是 Dreame 背后的厂商 STARY 了。根据 App Growing Global 提供的数据显示,进入 Top100 的图书类 App 中,共有 6 款 App 背后的发行商是 Dreame Media,甚至 STARY 旗下的子产品们包揽了图书类素材投放量榜单的 Top4。

除了 Dreame 以外,GoodNovel、掌阅的旗下也都有不止一款 App 进入 Top100。从几个厂商旗下产品的不同定位来看,几个网文出海厂商都在试着在主 App 之外再去开发新的 App 来满足不同群体的需求。

矩阵式打法的网文出海厂商在这些不同的产品定位中,开发不同语种的产品又是一个厂商常见的策略。还是以 STARY 为例,(淘宝开店需要注意哪些方面),除了面向英文市场的 Dreame 以外,还有面向东南亚市场的 Innovel、面向菲律宾的 Yugto、面向西语市场的 Sueñovela、面向俄语市场的 ЧитРом 等。而 GoodNovel 也在 2021 年年初的时候推出了西语版本 Buenovela。对于网文有着很大需求的不只是英文市场的读者,东南亚、西语市场的读者同样对阅读网文需求强烈。而小语种内容的翻译和原创的成本又比英文高出很多,相应地门槛就高出很多。

其次,一些国内的互联网大厂在 2021 年加大了在网文漫画出海方面的布局力度也是一个非常明显的趋势。虽然没有进入榜单 Top100,但是根据 App Growing Global 的数据显示,字节、小米、哔哩哔哩旗下的网文/漫画产品在 2021 年的广告素材投放量都不低。特别是哔哩哔哩漫画,在 2021 年 Q4 明显加大了买量的力度,近 3 个月广告素材投放量达到了 16734 条。

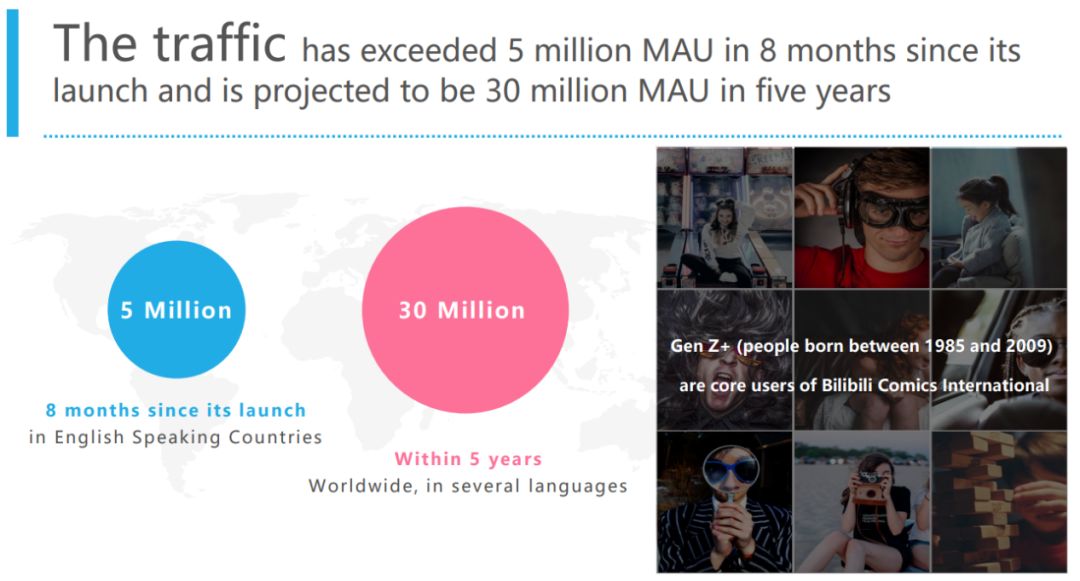

近期白鲸出海也将会发布一篇文章对哔哩哔哩漫画的出海做详细的报道,整体上来看哔哩哔哩漫画的移动端在 2021 年 5 月才刚刚上线,还处于早期扩大用户规模的阶段,不过也已经表现出了较大的潜力,根据哔哩哔哩官方公布的数据显示,在过去的 8 个月里,哔哩哔哩漫画在英语市场的 MAU 已经超过了 500 万,并且预计在未来的 5 年内 MAU 达到 3000 万。

漫画出海其实在 2021 年也发生了非常大的变化。年初的时候快看漫画出海让业内对漫画出海加大了关注,而整体上从 2021 年的投放密度来看,漫画出海的竞争也低于网文出海。不过中国厂商在漫画出海方面依然困难重重。其中有以下几个原因。

1、竞争对手非常强大。与中国是最早发展网文出海的国家不同,漫画出海方面美日韩等发达国家发展得要比中国更早,而且早早地将漫画 IP 输出到了全球。美国和日本两个传统的动漫大国就不必多说了,韩国网络漫画在近几年也展现出了非常强的发展态势,并且有非常强的移动端漫画布局的意识。2021 年以来,韩国的两大头部厂商 Kakao 和 Naver 都展开了疯狂的收购,根据白鲸出海去年发布的《网文&漫画出海“三国杀”》一文显示,全球 Top7 的网文漫画平台中,背后由韩国厂商支持的平台的已经占到了 4 席。作为漫画出海的“新手”,中国漫画要面临的挑战很大。

2、漫画内容的生产门槛和变现难度要比网文高很多。在今年 8 月份白鲸出海举办的一期线上公开课中,New Era Culture 的创始人许明河就表示漫画内容的制作周期更长、制作成本更高,这会让漫画这种内容形式的回报率更低。再加上海外漫画读者以青少年为主,这个群体的付费能力不高,也会阻碍漫画出海厂商的变现。

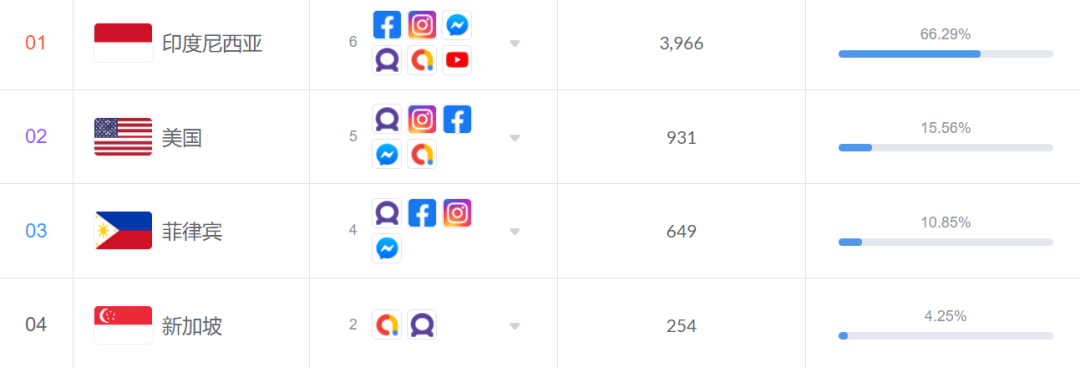

另外两个大厂字节和小米则是把重点放在了网文赛道,字节旗下的 Fizzo 重点在 Android 端投放广告素材,并且将东南亚和美国作为广告素材投放的重点市场。根据 App Annie 的数据显示,Fizzo 在印尼的表现最好,目前排在印尼 Google Play 免费下载榜的第 1 位。

数据来源:App Growing GlobalFizzo

在 2021 年的广告素材投放量市场分布小米旗下的 wonderfic 则是将美英加等欧美国家作为重点的买量市场。Fizzo 和 wonderfic 都是在 2021 年上线,目前来看虽然下载量不错,但是收入方面还不高,Sensor Tower 的数据显示,小米旗下的 wonderfic 在过去的 12 月里月流水为 9 万美金,而字节的 Fizzo 目前 Android 端和 iOS 端都还没有显示收入,还没有引入订阅变现。

图片来源:App Growing Global 《2021 网文漫画出海买量白皮书》

02

娱乐赛道:漫画+视频,B 站今年在大力出海。短视频梯队分层已经明显,快手与欢聚都选择扎根中东。

数据来源:App Growing Global

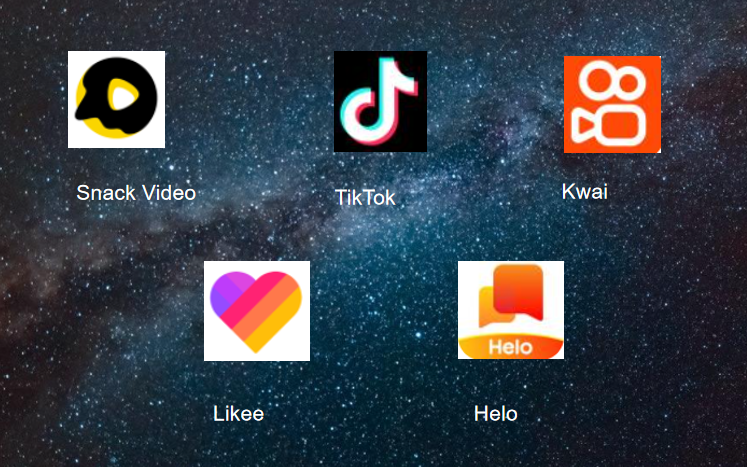

2021 年买量排名靠前的短视频 App

先来说下短视频赛道。娱乐类赛道中,共有 7 款短视频类 App,不过依然是被快手、字节、欢聚这三个大厂所掌控。除了欢聚的 Likee 投放素材量排名下滑较多以外,字节和快手旗下的短视频产品的广告素材投放量依然排在前列。其中笔者观察到 Kwai 在 2021 年上线了一个中东版本,并且广告素材的投放力度非常大。欢聚旗下的短视频产品 Likee 也在 2021 年将广告素材投放的重点转向了中东市场。Kwai 和 Likee 之所以都在 2021 年将中东地区作为发展的重点,笔者认为可能有以下 2 个原因。

数据来源:App Growing Global

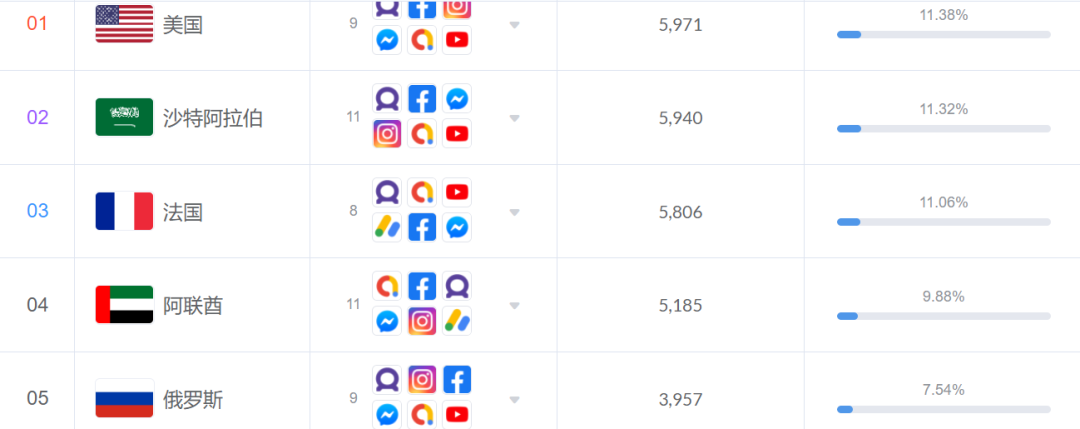

2021 年 Likee 广告素材投放量 Top5 的市场

第 1 个原因就不再赘述了,短视频出海,第一梯队的 TikTok 已经与后面的选手拉开了相当的差距,在这种情况下,Likee 选择理性发展、Kwai 也从年初的激情中冷静了下来,但短视频出海“不得不做”,怎么在全球市场中选择一个相对独立、又能做商业化的市场,是 2 家公司都在思考的问题。很显然,中东,是大家得出的答案。其次,中东地区用户对中国出海的短视频产品的接受度也很高。根据 Sensor Tower 2018 年的时候的数据,(淘宝真人互粉平台),中东地区短视频/直播 App 的下载量 Top20 榜单中,中国厂商占到了 15 个名额。

不过毕竟是 2018 年的数据,3 年时间过去,TikTok 在国际上的优势越来越明显,(拼多多改十万销量技术),中国泛娱乐出海的格局也发生了很大的变化,因此这组数据也只能表明中东用户对有着中国基因的泛娱乐产品是能够接受的,但是由于 TikTok 已经在中东地区形成了一定的影响力,因此摆在快手和欢聚面前的难题还是如何在老对手字节面前打出优势。

目前来看,至少快手加大中东市场的布局取得了初步的成效。根据 App Annie 的数据显示,Kwai 目前排在沙特 Google Play 免费下载总榜首位,而 TikTok 排在第 7。据笔者的观察,快手也在 Kwai 的中东版本上试着做出差异化,这一点从 Kwai 中东版的买量素材就能看得出来。根据 App Growing Global 提供的广告素材显示,Kwai 的中东版本相比于普通版本一个很大的不同是增加了网赚功能,在广告素材中我们也可以看到披着头巾的中东女性在视频中介绍 Kwai 的中东版本的网赚功能的玩法。这和当时的 Zynn 出海一样的“套路”。看来快手在增长方面,非常喜欢“取之于民,用之于民”的方法。

Kwai 在中东的广告素材

03

音乐出海,“正经”的腾讯与字节继续发力,“非正经”的播放器们大力投放。

数据来源:App Growing Global

2021 年买量排名靠前的几个“正经”音乐类 App

今年娱乐赛道还有一个比较明显的变化是入榜的音乐类 App 增多了,数量达到 7 个,甚至超过了直播类 App。音乐类 App 主要分为 K 歌 App 和音乐播放 App。K 歌 App 里只有一个腾讯旗下的 WeSing 进入榜单,其余几款都是音乐播放类 App。WeSing 已经是榜单的常客了,读者应该也已经比较熟悉本文就不多说了。音乐播放类方面,除了字节旗下的 Resso 和腾讯旗下的 JOOX Music 做的是音乐流媒体以外,(闲鱼流量多长时间可以恢复),其他几款其实都是偏工具属性的音乐播放器。Sensor Tower 上没有显示几款偏工具属性的 App 的收入数据,可以推测几款 App 是以广告变现为主的,没有内购,说明在这些 App 上听歌是免费的,歌曲很有可能也是没有版权的。

从投放市场的分布来看,几款偏工具属性的音乐播放 App 的主要目标市场都选择了拉美、东南亚、非洲的新兴市场,原因可能是这些市场对版权的监管还不严格,而用户又对听歌有着较大的需求,所以催生出一批做音乐播放生意的开发者。不过就像中国音乐市场的发展历程一样,经过盗版时代之后一定会逐渐版权化,因此笔者个人认为这类音乐播放 App 的生意不可持续。不过字节和腾讯两个大厂在音乐赛道上的布局倒是值得关注。去年 JOOX Music 和 Resso 的广告素材投放量就登上了榜单,可以看出两个大厂依然没有放弃在音乐流媒体上的发力。从广告素材的投放市场来看,JOOX Music 的目标市场是泰国、印尼、新加坡、马来西亚四个东南亚市场,Resso 则是巴西、印度和印尼。反映在下载量上,JOOX Music 排进了泰国、马来西亚、印尼的 Google Play 音乐类免费下载榜 Top10,并且排在了中国香港音乐类榜单的第一位。

1 月 16 日 JOOX Music 在 Google Play 音乐类

免费下载榜的市场分布丨数据来源:App Annie

而 Resso 更是排在了印尼和巴西 Google Play 音乐类免费下载榜的第 1 位。而此前 Sensor Tower 发布的数据,Resso 今年 8 月份在印度的 MAU 同比增长了 599%。

1 月 16 日 Resso 在 Google Play 音乐类

免费下载榜的市场分布丨数据来源:App Annie

虽然音乐流媒体市场上已经有了 Spotify、Youtube Music 等巨头,但是新兴市场的音乐流媒体市场仍在持续扩大,用户对音乐流媒体的需求也在不断增长。根据 IFPI 此前的一份报告中的数据显示,2019 年巴西录制音乐收入增长了 13.1%,其中流媒体收入增长了 23%。而面对巨头的竞争,出海 App 似乎也在有意识地打出差异化来。根据财经自媒体的报道,Resso 就是一方面在产品的形态上做出变化,比如类似 TikTok 的上下滑动切歌玩法、比如与 TikTok 内容生态的强绑定关系。

现在来看 Resso 在目标市场上取得了初步的成绩。最后就是长视频方面。由于成本比较高,入局长视频赛道的玩家依然以大厂为主。比较明显的变化是哔哩哔哩在 2021 年的买量超过了腾讯和爱奇艺两个厂商。而且不同于去年将买量的目标市场定为中国港台、马来西亚的华人,2021 年哔哩哔哩的投放市场更加“国际化”,将东南亚几个国家作为重点的基础上也在布局日本、美国等高价值市场,可以看出 B 站在出海上的步伐也越来越坚定。但视频出海本就不是一个赚钱的生意,今年爱奇艺也是出现了一些问题,B 站能否坚持下来,笔者也会持续观察。

数据来源:App Growing Global

2021 年 12 月 bilibili 广告素材投放的 Top5 市场

04

社交赛道:游戏和语音社交的热度不再?

数据来源:App Growing Global

2021 年广告素材投放量排名靠前的社交类App

最后是社交赛道。

由于今年社交赛道整体来看亮点不多,我们下面就来说几个亮点。首先今年比较明显的一点是,“小红书”模式出海。主要参与者有 2 个,一个是“正主”,主做海外华人群体,(博山网站快速排名),另外就是奉行大力出奇迹的字节,最近 2 个星期我们都做了解读,感兴趣正主出海的读者可以阅读《上市前景不明的小红书,正在偷偷出海》,而上周发布的《字节在日本不做小绿书了,(快手直播伴侣官方下载),做小黄书》一文就为什么字节在 TikTok 之外还要做小红书模式,为什么选择了日本和泰国 2 个市场做了“不负责任预测”,感兴趣的读者也可以点击阅读。

其次再来说一下社交赛道的“常客”,游戏社交和语音社交。Hago 作为游戏社交的代表,其核心数据在 2021 年有所下滑,并且买量排名也从去年的 20 名下滑到了第 60 名,据了解 Hago 团队正在做产品定位的调整。Hago 的数据下滑一度让人不看好游戏社交这条赛道,但 Yalla Ludo 的存在明显是有力的反面案例。

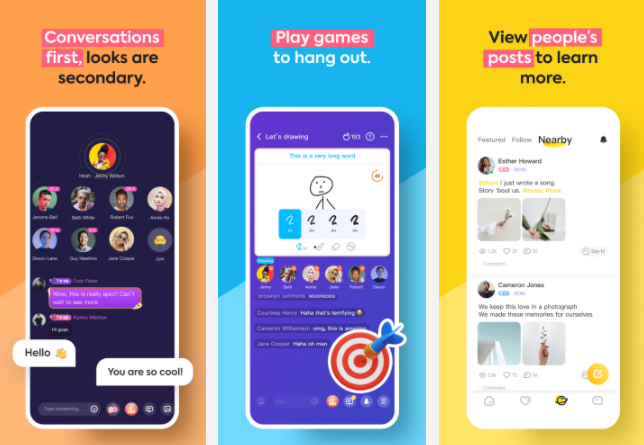

不过另一方面我们也观察到另一个有着游戏社交功能的 Partying 入榜。从应用商店提供的截图来看,Partying 除了游戏社交玩法以外,也有语音聊天室和发帖功能。

Partying 的主要投放市场是东南亚市场,从排名来看,也排进了泰国、马来西亚、越南的 Google Play 娱乐类免费下载榜 Top30,iOS+Android 端的月流水达到 40 万美金,表现还算中规中矩。

值得一提的是,此前我们多次报道的社交 App Honk 也在后来的更新中加入了好友之间的游戏互动功能。由此可见,以游戏作为社交的破冰手段依然是有效的,但貌似单纯地做小游戏盒子来作为社交的引子,运营又不足够强的话,天花板并不高。现在来看,游戏社交做得比较好的移动端产品就是 Yalla Ludo 和 Board King。而 2 个产品的共同点是,主要做一个普及度极高的游戏玩法、游戏回合短、有社交关系的沉淀或者有长期目标的推动。

另一个值得关注的社交类别是语音社交。今年进入 Top100 榜单的语音社交 App 共有 4 款。其中最值得关注的是两款主打灵魂交友的语音社交产品 Soul 和 SoulChill。关于这两个平台,去年白鲸出海发布的《Soul 虽暂停I PO,但灵魂交友模式出海步伐未停》一文中做过报道。整体来看,用户对于线上交友的质量要求越来越高,同时在 2021 年 Soul 一度以“元宇宙第一股”的名号申请上市。虽然后来上市暂停,但是“灵魂交友”还是吸引了一波关注。

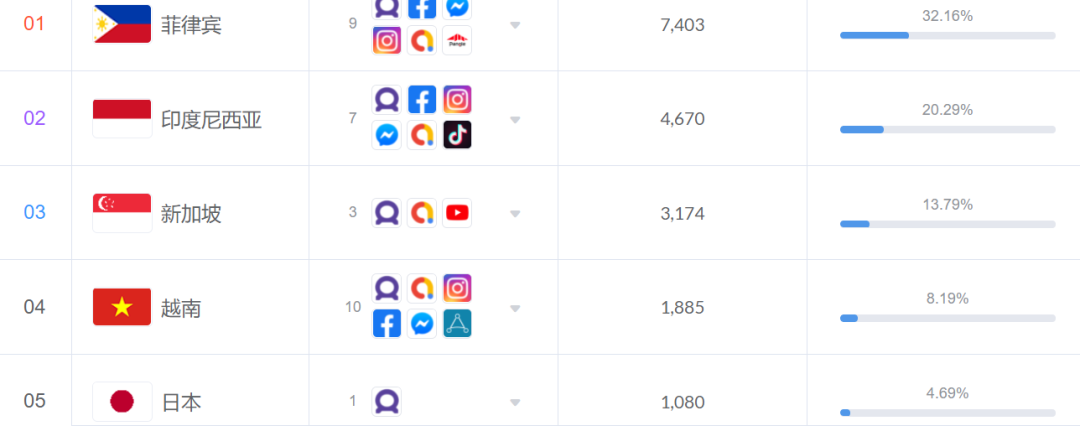

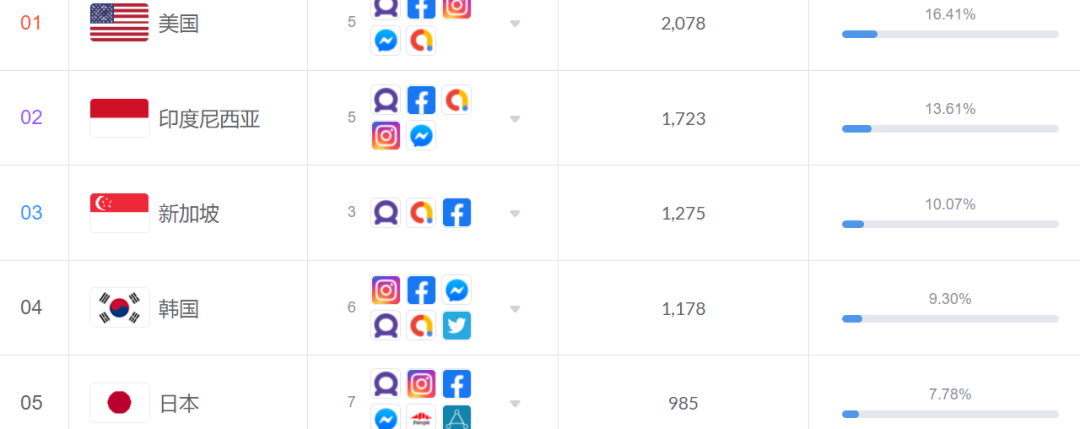

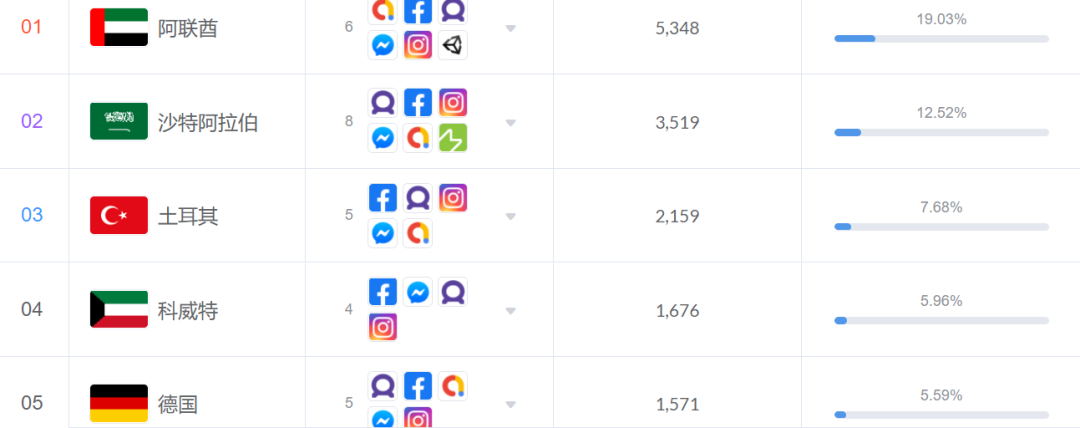

根据 App Growing Global 的数据显示,Soul 的目标市场是美国、东南亚以及日韩,而 SoulChill 则是将重点放在了中东地区。

Soul(上)和 SoulChill(下)的广告素材投放目标市场分布丨数据来源:App Growing Global另外两款入榜的语音社交产品分别是 Yalla 和此前《产品测评 | 这款主打虚拟男女友的出海 App,只是挂着陪伴名头的语音直播平台》一文中报道过的 Pong Pong。根据 Sensor Tower 的数据显示,(淘宝真人互粉平台),Pong Pong 12 月双端的月流水为 7 万美金,成绩一般。而 Yalla 的广告素材投放量排名也从去年的 29 位下降至今年的 40 位。

整体上来看,语音社交因为成功案例突然升起的热度已经在下降,其根本原因还是在于除了几个特定的市场,语音社交的商业化还是比较难做。

05

在 2021 年,虽然出海厂商的广告投放出现了很大的变化,但是最热门的三个赛道依然是图书、娱乐以及社交。其中图书类是产生变化最大的赛道。在 2021 年字节、小米等大厂纷纷入局,侧面反映出网文漫画出海的潜力,另一方面 Dreame 等网文出海厂商也都在积极地做出变化,面向小语种市场推出相应的网文产品。

娱乐和社交赛道相比于图书类变化没有那么大,娱乐类依然是大厂为主,特别是短视频赛道依然被快手、字节和欢聚掌控着,快手在中东加大布局值得关注;腾讯和字节则依然没有放弃抢占新兴市场音乐流媒体份额的计划,旗下产品仍在加大买量力度。最后社交赛道方面,语音社交和游戏社交依然有出海产品在买量,只不过产品的出海热情已经不再那么高涨。