编辑导语:这些年短视频平台的火爆出现了大量“网红”,且发展迅速,衍生到各个方面,比如:网红直播带货、才艺网红、美食博主等等;中国网红经济规模优势会更加明显且完善,美国网红在电商这方面还未完善;本文作者对中美网红经济的对比进行了详细的分析,我们一起来看一下。

移动互联网的发展一日千里,改变着人们生活的方方面面。

信息传递方式从单一中心向外按层级传递转变为向多中心、无层级、同步快速传递,从“中心化”到“去中心化”给社会系统带来的冲击是巨大的,每天都在出现新的可能。

智能手机和平板电脑的全面普及无情蚕食着传统媒体的话语权,新媒体成为获取资讯的主流入口。

传统行业正在被颠覆,整个社会被推到转型的十字路口——无论是行业还是个人,转型或不转型不是选择题,而是答案标准的填空题。

不得不进行“自我革命”的时代来了。

“在未来,每个人都能成名15分钟,每个人都能在15分钟内出名。”安迪·沃霍尔这句曾经非常大胆的预言,放在今天的互联网环境里,已经变得十分保守了。

或许,(减肥怎么抖音爆粉),将15分钟改成15秒,会更贴近现在的现实;互联网给了越来越多的普通人一夜成名的机会,也随之诞生了一个全新的概念——网红。

网红始于个性与颜值,借助互联网工具无缝瞬间爆发,逐渐形成经济;所有具备吸引眼球与传播裂变效益的载体,都有可能形成一个新的商业价值风口。

一、业态对比:中国规模优势明显,美国短板有待补齐

按变现途径划分,网红经济涵盖广告、电商、打赏等业态。

现阶段,中国网红经济规模优势明显,而美国在电商和打赏业态尚存短板。

中信证券分析师预测2020年中国广告/电商/打赏业态规模分别可达800/6465/700亿人民币,美国业态规模分别可达73/100/0.1亿美元。

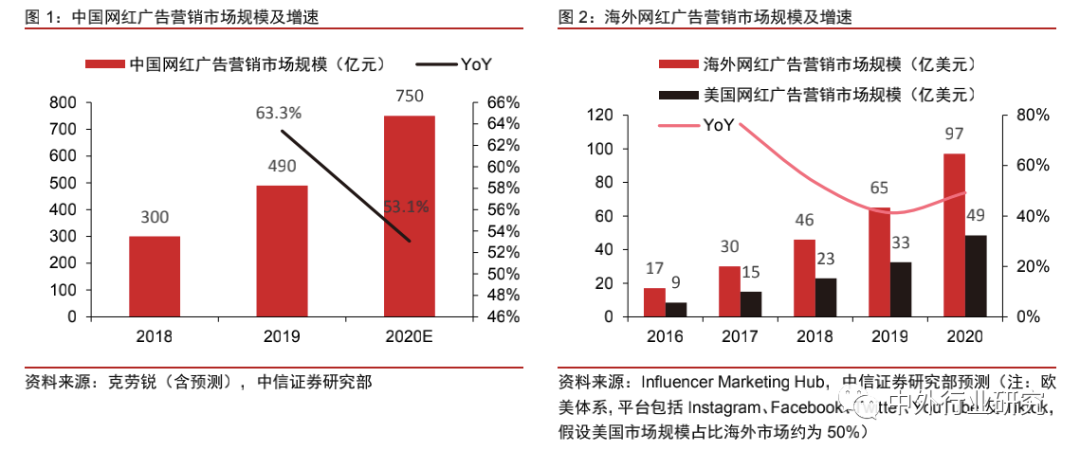

1. 广告业态:中美总体市场规模相近

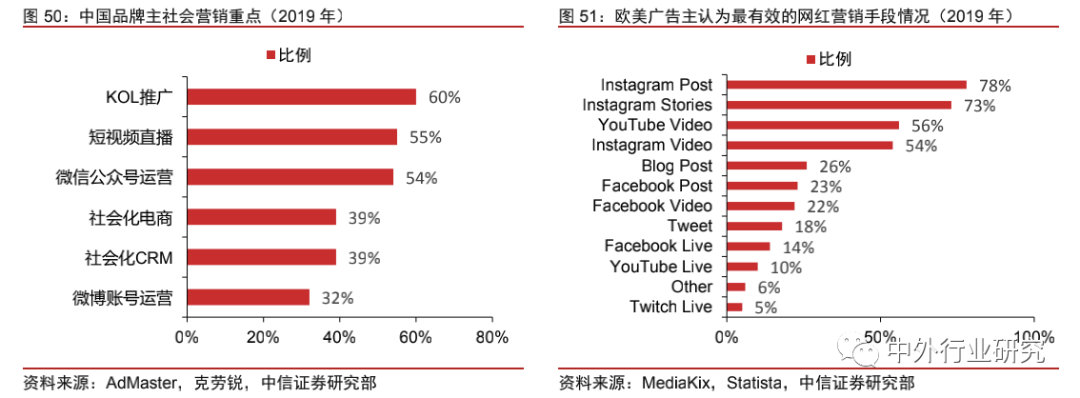

广告业态为网红经济主要变现途径之一,根据克劳锐统计,广告营销/平台补贴为国内MCN渗透率最高的两种变现方式(渗透率分别为80.6%/48.4%);对于电商、直播业态相对欠缺的美国,广告业态渗透率则更高。

广告营销:

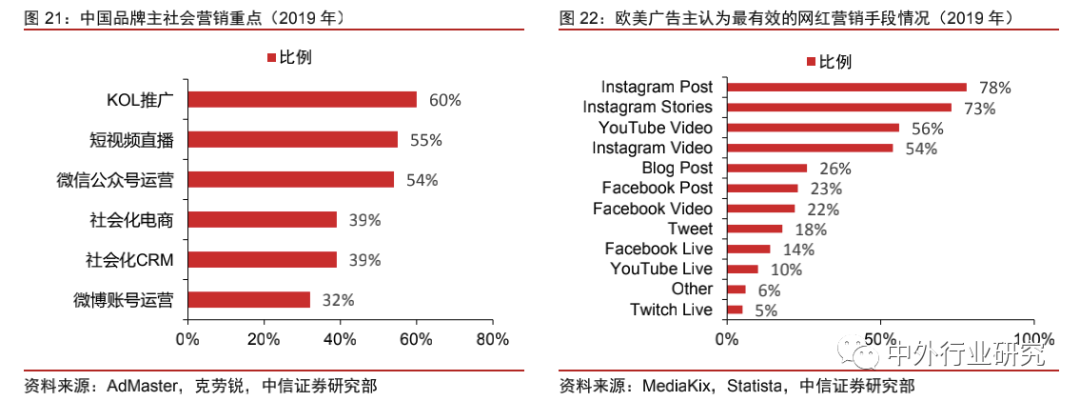

随着私域流量兴起,凭借匹配客群精准、转化力强的优势,网红广告营销备受品牌主重视,市场规模持续增长。

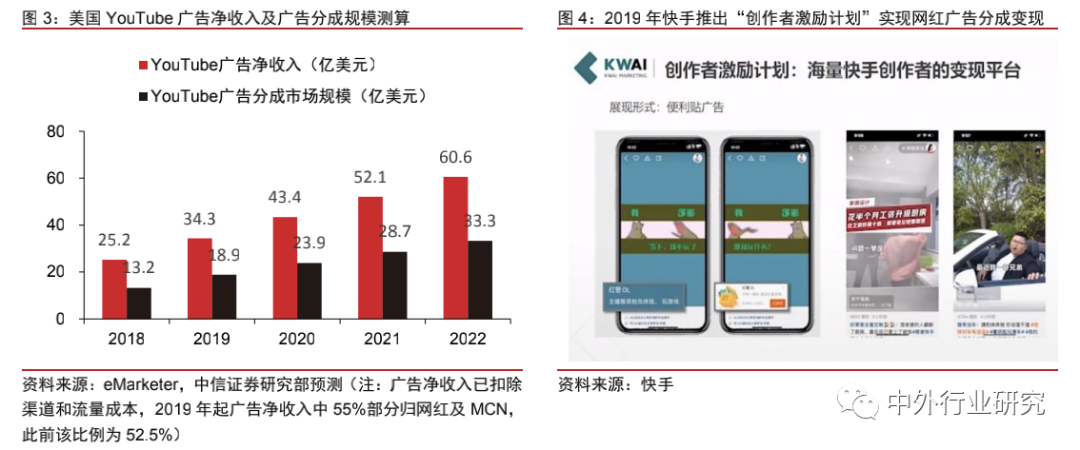

广告分成:

广告分成业态基于平台端信息流广告分成体系,以播放量的形式实现影响力变现。

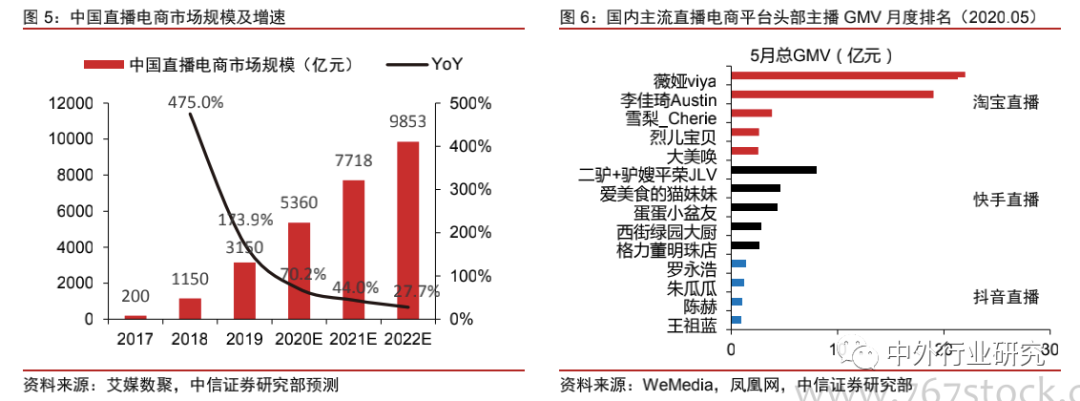

2. 电商业态:直播电商撑起中国电商业态规模

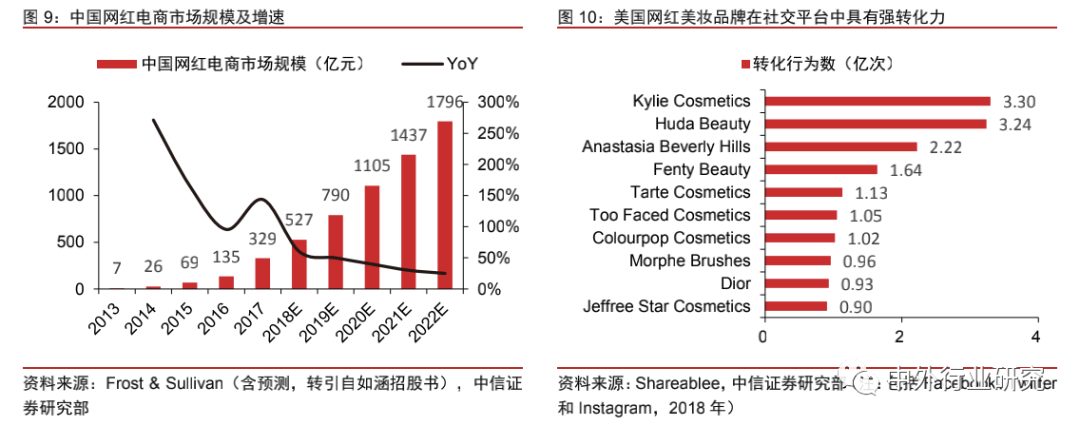

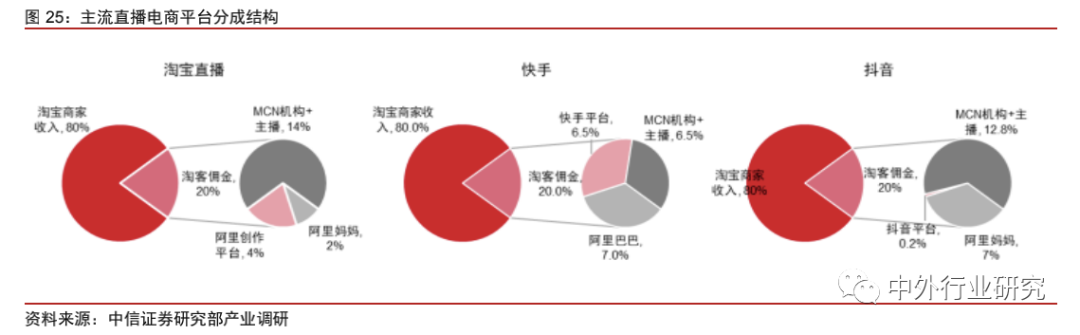

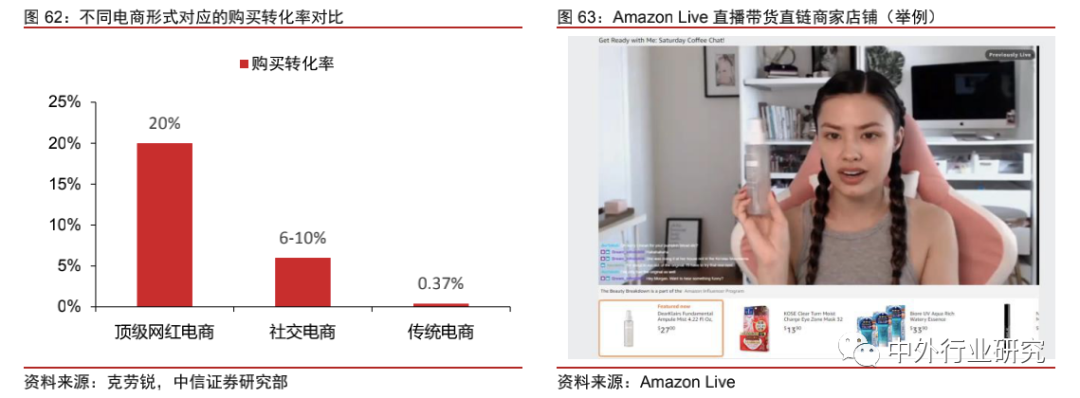

根据艾媒数聚和Frost & Sullivan(转引自如涵招股书)数据,预计2020年中国电商业态的总体规模可达6465亿元,其中直播电商规模占比82.9%;美国电商业态集中于网红电商,中信证券分析师预测其市场规模可达百亿美元;而直播电商仍处萌芽期,有待电商及流量平台基础建设持续推进。

直播电商:

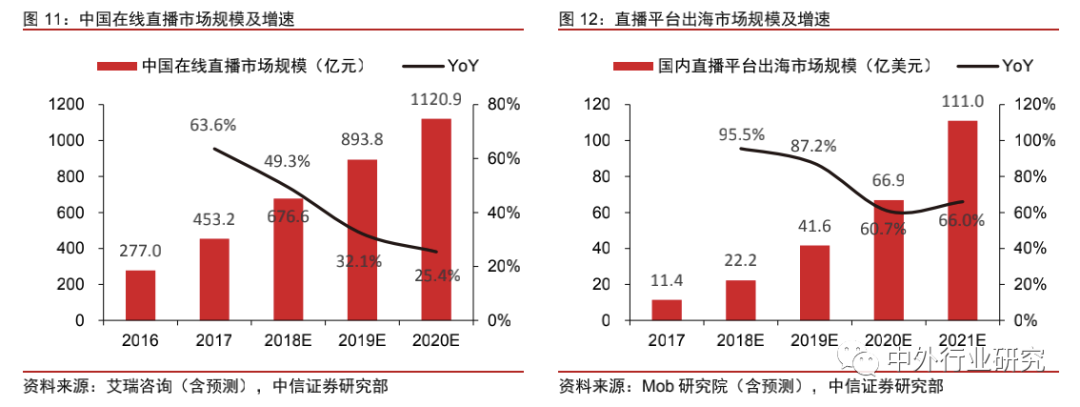

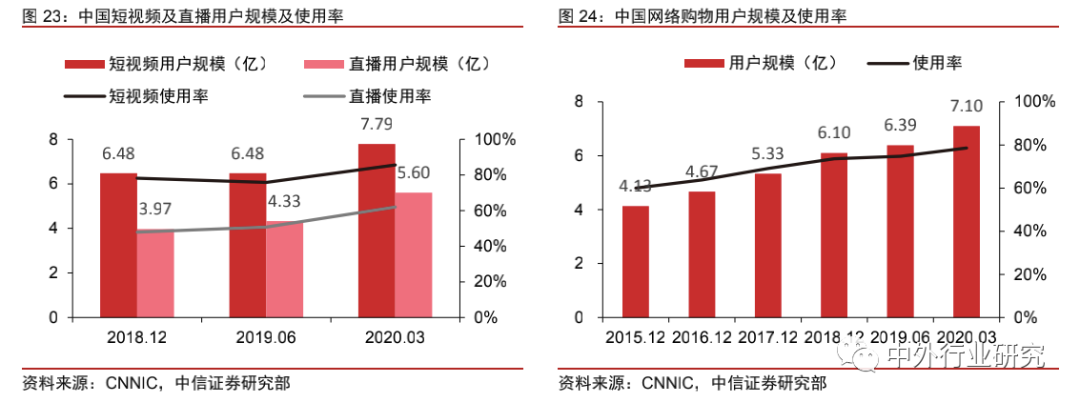

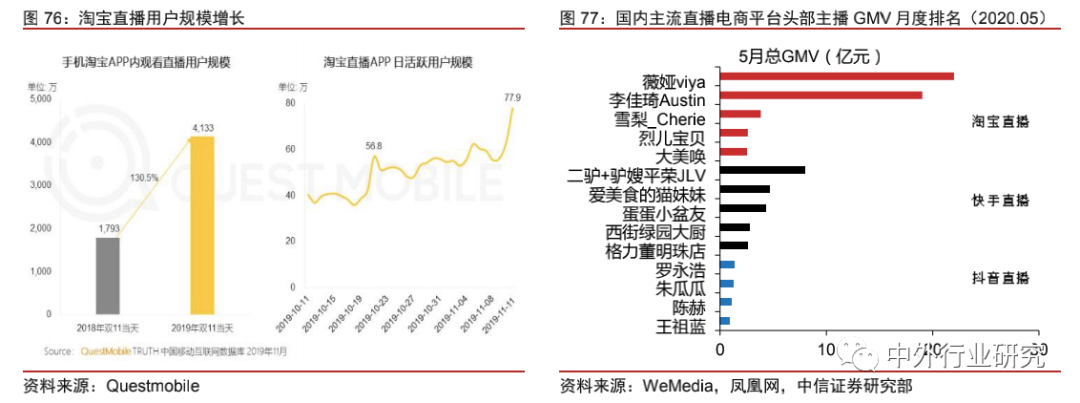

国内直播电商业态乘风口之势高速发展,市场规模和渗透率仍有广阔增长空间。

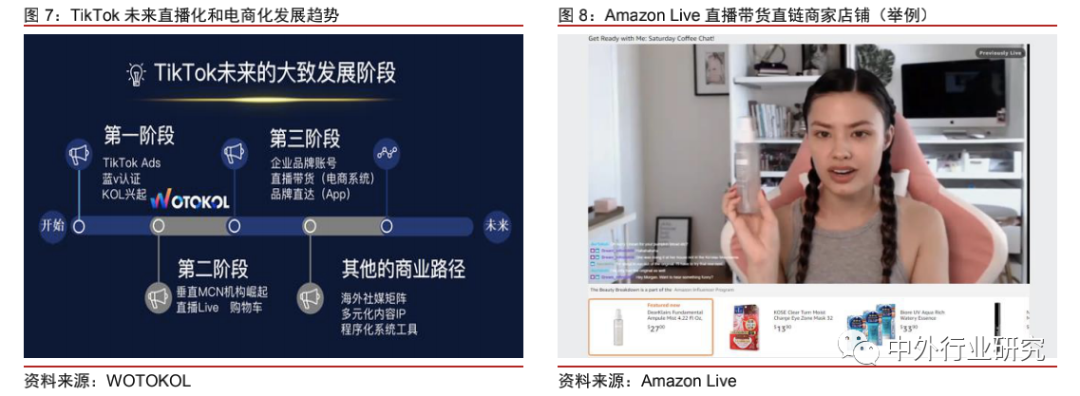

美国直播电商业态仍处于萌芽阶段,有待流量平台端及电商平台端双向突破。

网红电商:

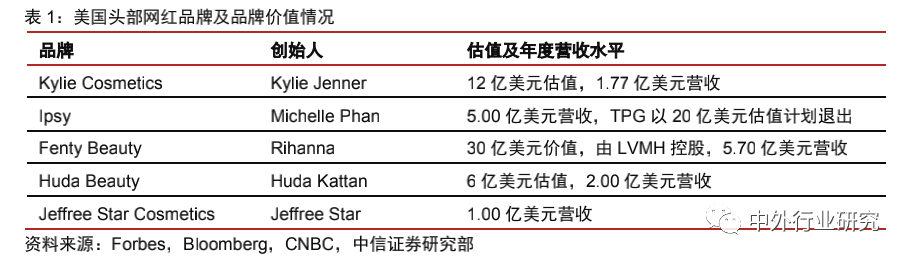

中美均涌现出一系列成功实现电商品牌转型的网红,主要集中于美妆、服饰等时尚领域。

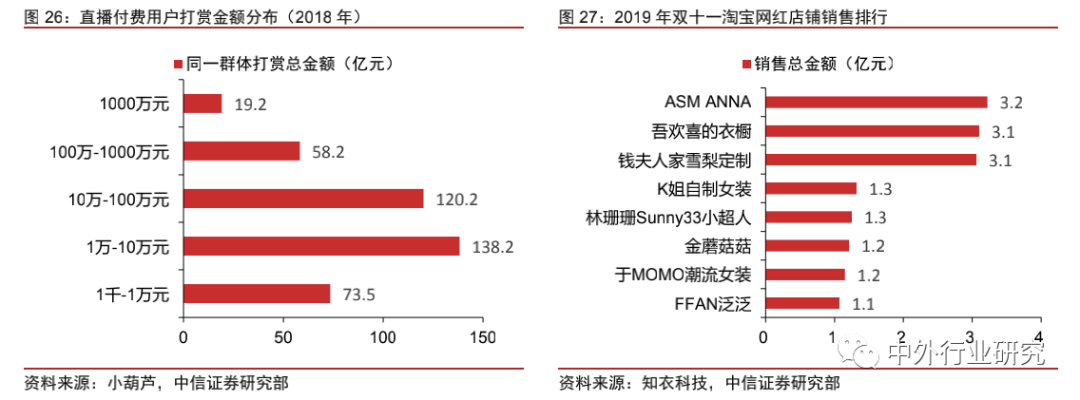

3. 打赏业态:国内直播打赏规模优势明显

国内直播入口和规模不断拓展,(抖音直播间人气购买),打赏业态发展空间得以保证;美国打赏业态规模有限,仍待直播平台发展先行。

二、产业链对比:产业链异同深远影响中美网红经济生态

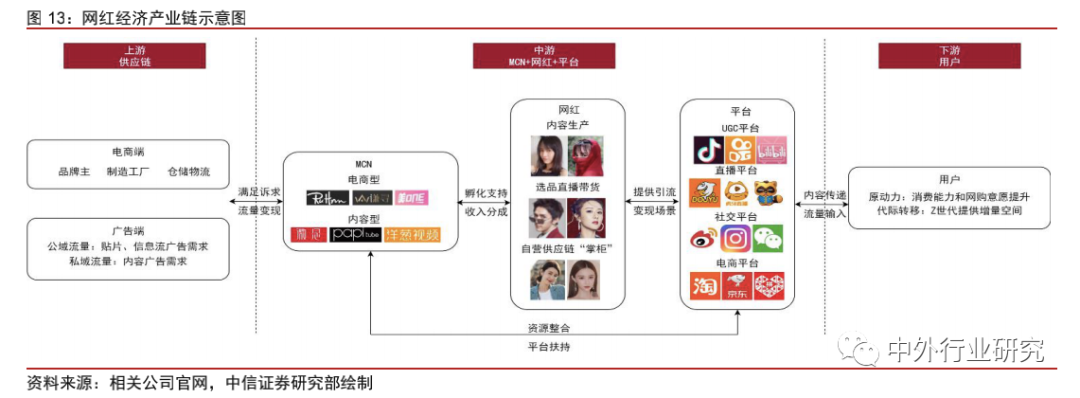

网红经济产业链可以总结为上游供应链、中游MCN+网红+平台、下游用户的结构,产业链各环节的差异决定了当前中美网红经济生态的不同发展现状。

其中供应链和平台两大环节影响最为深远:供应链决定了网红经济规模的基础下限;而平台决定了网红经济的上限,(淘宝开店会收哪些费用),并影响着MCN、网红乃至用户生态。

三、上游供应链对比:国内本土化供应链优势明显,中美均寻求掘金私域流量

1. 电商端:中国本地化供应链模式更利于网红经济发展

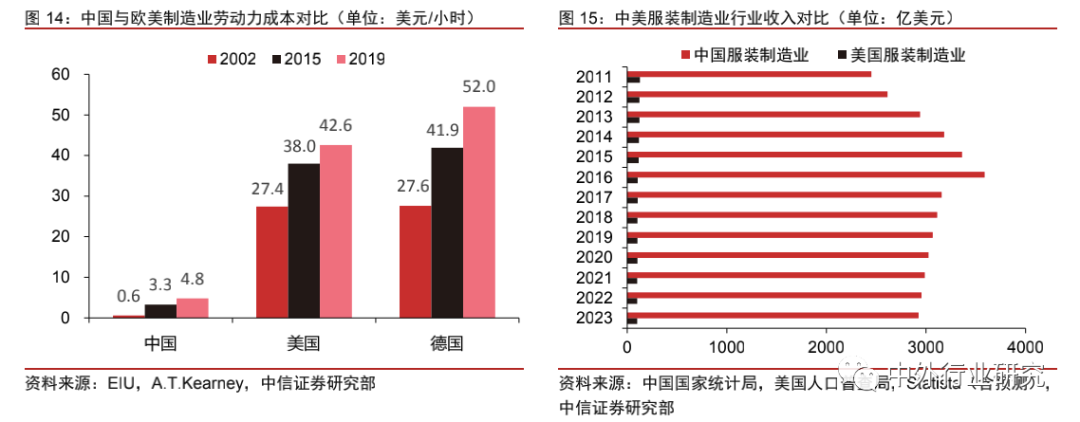

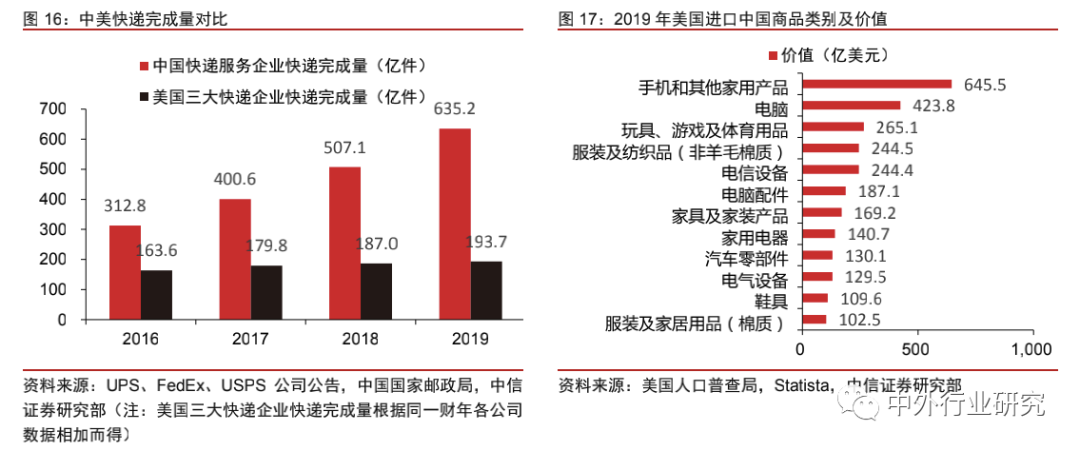

中国供应链成本和规模优势明显,为本地化供应链模式形成创造条件。

美国本土制造业空心化,形成全球化供应链模式。

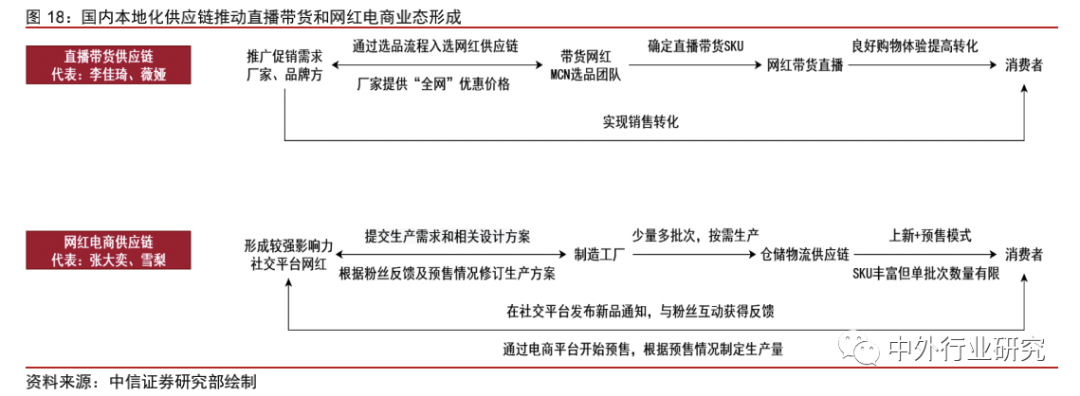

国内本地化供应链促进网红经济发展,而美国全球化供应链为网红经济提高门槛。

2. 广告端:掘金私域流量成为中美共同价值洼地

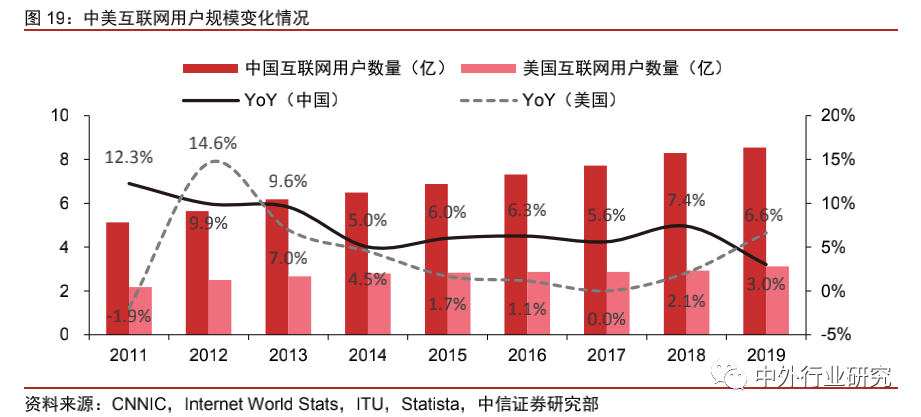

互联网流量红利见顶已成为中美两国的常态,中美互联网用户规模增速放缓,分别维持在6%/1%左右。

私域流量平台形成巨额流量空间,丰富的营销方式和强转化率驱动品牌主掘金私域流量。

四、中游MCN对比:盈利天花板和核心竞争力决定MCN生存质量

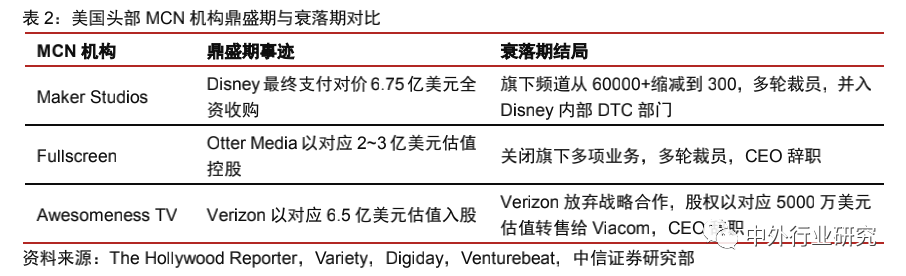

1. 美国MCN昙花一现:变现手段单一,缺乏核心竞争力

美国MCN作为YouTube平台与网红及广告主之间的中介机构,为网红提供内容支持、广告变现、版权保护、数据分析、合作对接等服务,并减轻平台在审核监管及内容生态运营上的负担。

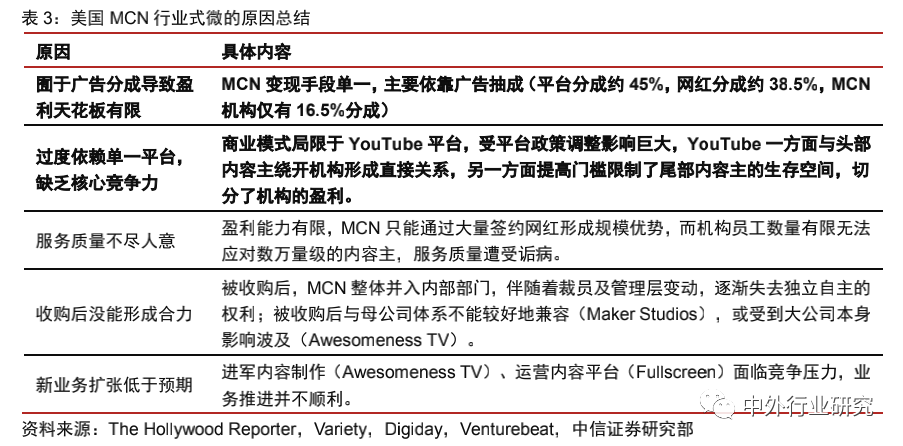

美国MCN行业逐渐式微的核心原因在于变现手段的单一和核心竞争力的缺失;美国MCN变现手段以广告抽成为主,且抽成比例仅为16.5%,盈利天花板有限。

2. 中国MCN风头正劲:社交+电商丰富变现手段,核心竞争力突出

国内活跃的社交和电商生态丰富了MCN机构的变现手段,抬升其盈利天花板。

变现场景多样,平台分散更显MCN价值。

3. MCN模式的未来:核心资产可持续性与核心竞争力成长性

核心资产的可持续性:对于头部网红的依赖度过高,但是头部网红却难以复制。

核心竞争力的成长性:向上游供应链拓展。

五、中游网红对比:发展历程塑造中美网红不同基因

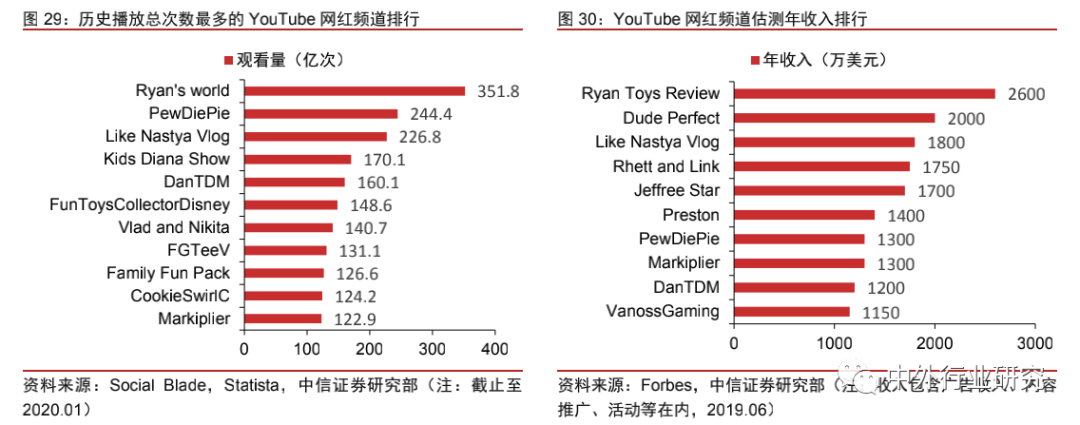

1. 欧美网红:围绕YouTube的“内容+广告”基因

YouTube Partner Program通过向内容制作者分账广告收入,构建了以“内容+广告”为核心的网红经济生态。

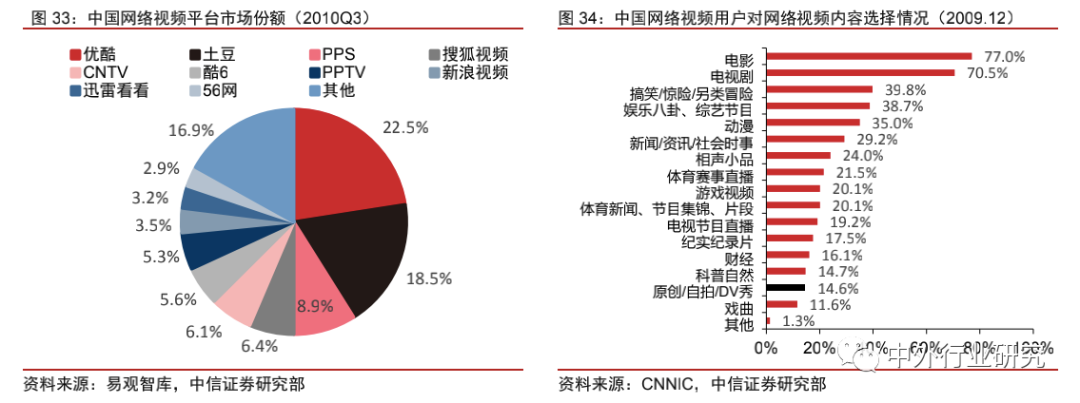

2. 中国网红:变现手段更为丰富的“社交+电商”基因

国内曾经主打UGC模式的平台如土豆、优酷、酷6等未能形成强大生态,主要原因为:

严峻的竞争环境;

成本高企;

对于UGC内容需求较弱。

国内UGC内容依托社交平台实现迭代,叠加直播业态的兴起,网红绑定社交属性;始于微博淘宝合作,“社交+电商”基因根植于国内网红生态。

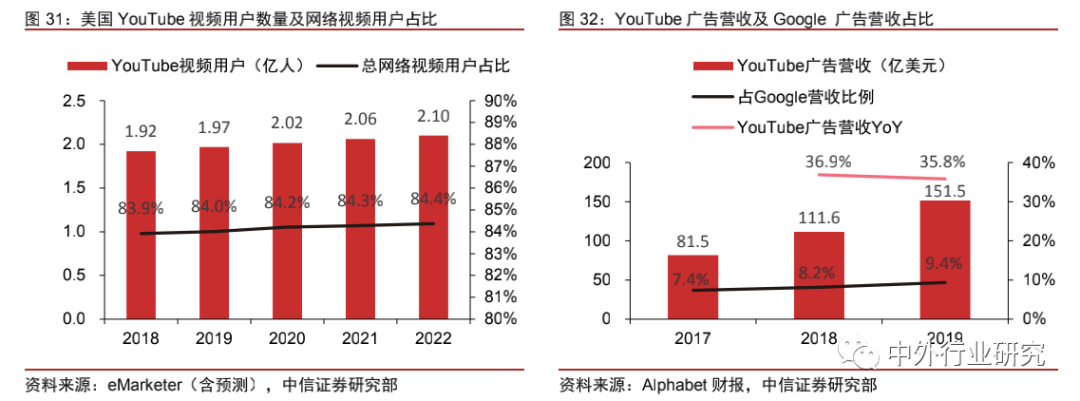

六、中游平台对比:国内平台延展性更强,美国平台仍存发展空间

1. 内容平台:基本盘外迎来突破,短视频平台电商化提升网红变现能力

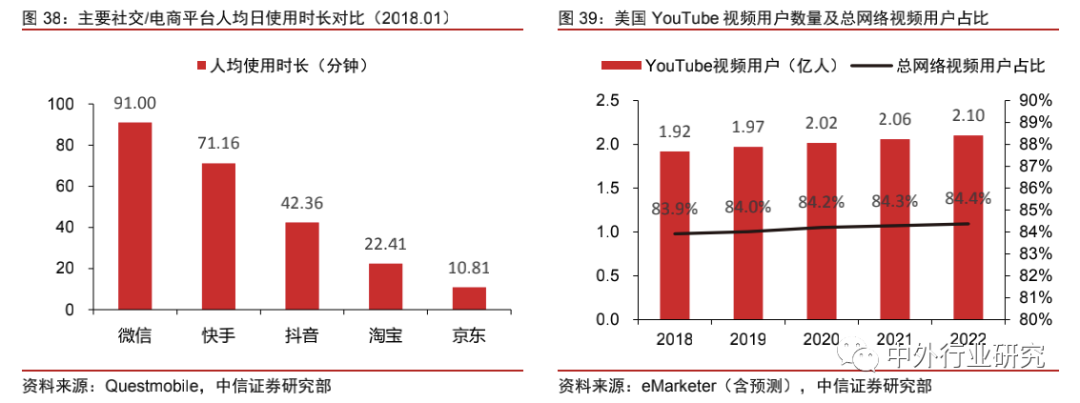

短/长视频分别作为中美内容平台基本盘的地位依旧稳固。

中美内容平台分别迎来新的增长点。

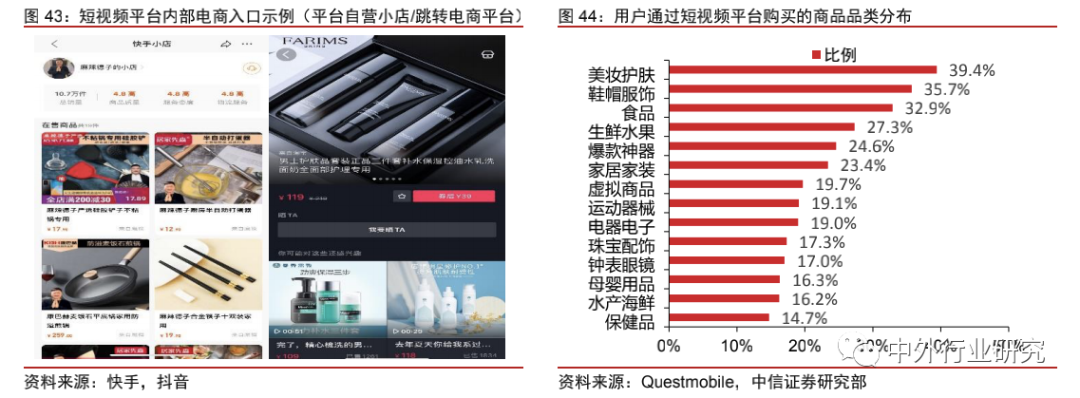

国内短视频平台电商化建设成果初显,结合内容和直播生态,电商变现场景得以延伸。

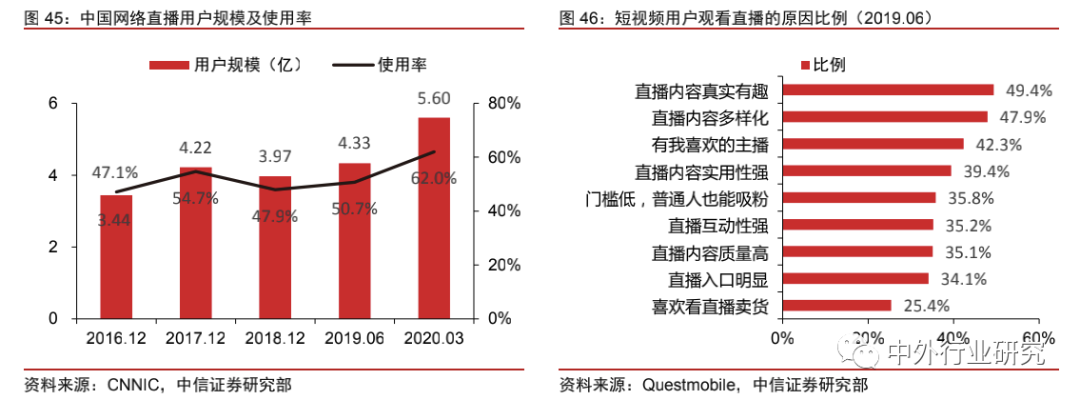

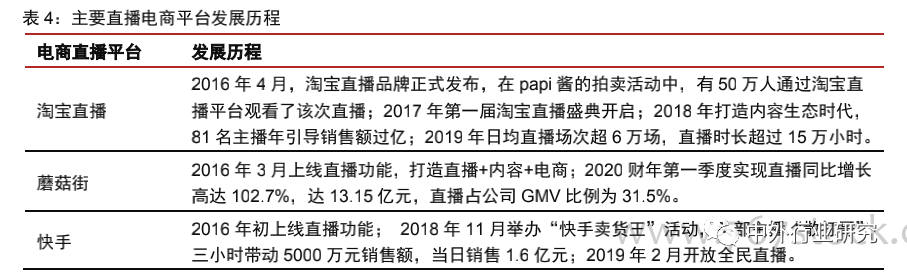

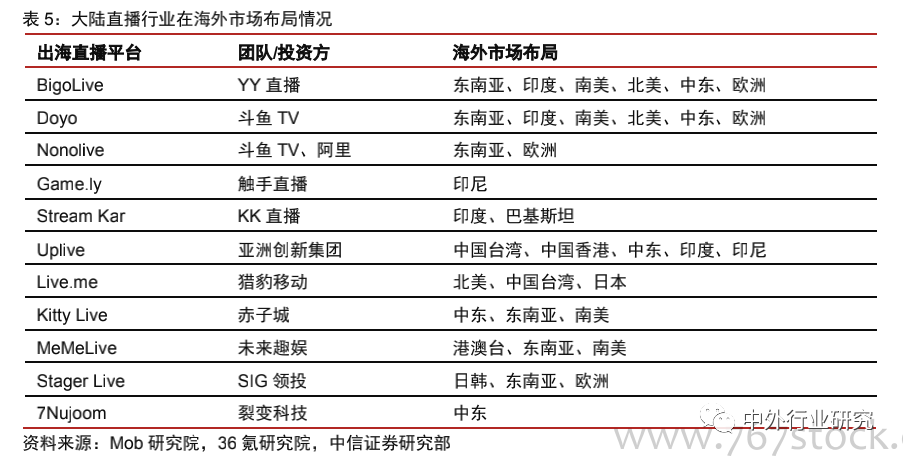

2. 直播平台:中国拥有更强直播生态,美国直播习惯仍待养成

国内直播行业已成规模,用户观看直播的习惯已然形成,直播电商迎风而起;凭借真实有趣及多样化的内容和社交互动性,网络直播观看习惯逐渐形成。

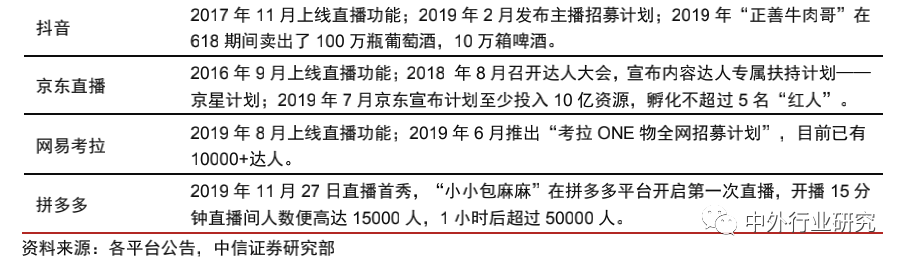

美国直播平台以游戏直播为主,覆盖群体有限;用户直播观看习惯仍未养成,但未来发展路径清晰。

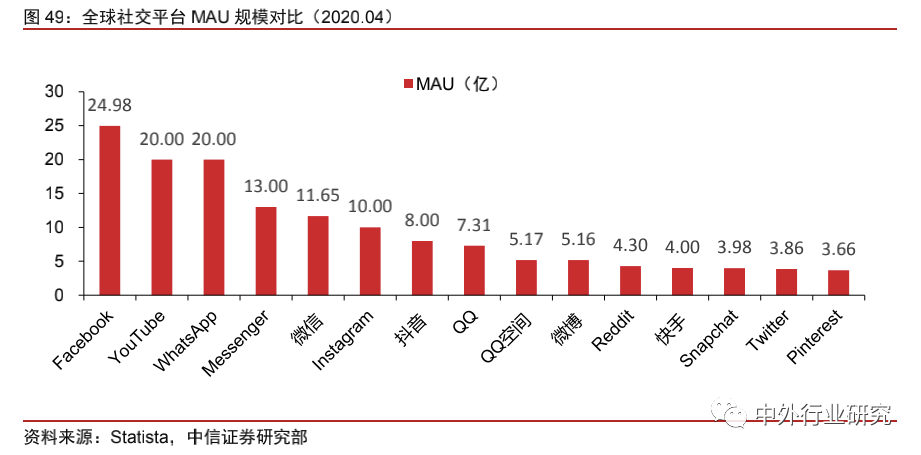

3. 社交平台:公域平台发展私域流量变现,私域平台微信走通变现逻辑

广义社交平台包括了公域平台、内容平台以及私域平台;公域社交平台承载巨额流量,并将其转化落地为网红的私域流量。

网红广告营销平台的出现降低了网红与广告主之间的对接门槛,并实现数据沉淀和规范化管理,赋能网红广告营销业态发展。

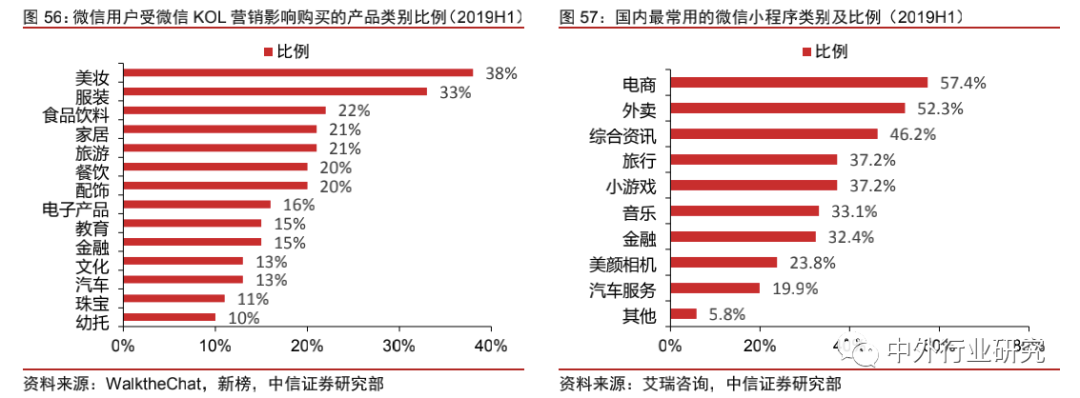

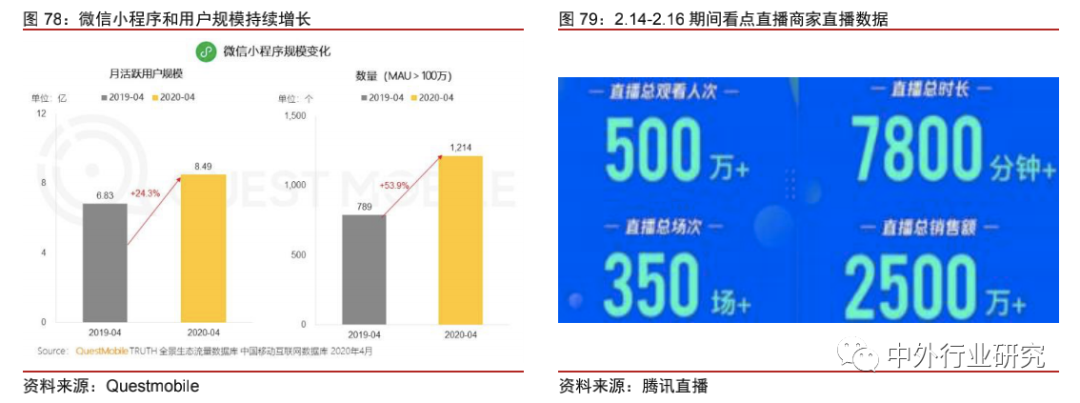

微信通过公众号推广+小程序电商、直播+社群运营的生态体系,兼顾广告营销、直播电商等变现手段。

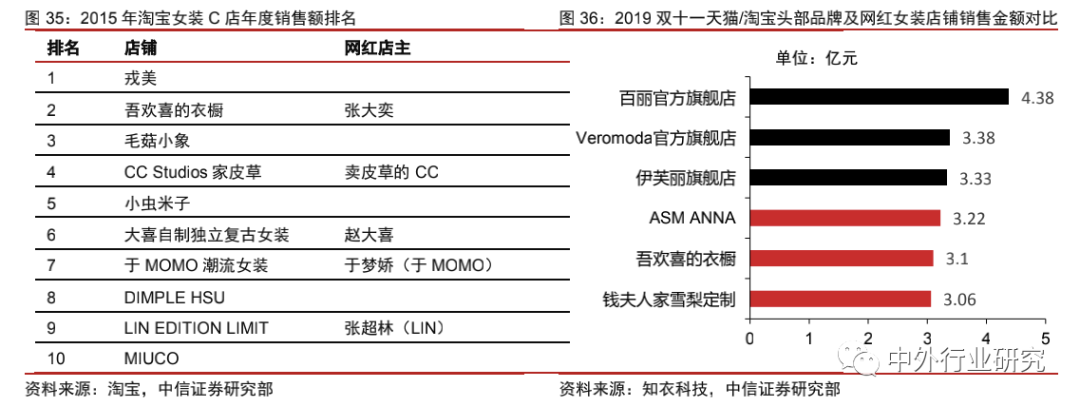

4. 电商平台:国内电商平台社交化趋势加速电商变现发展

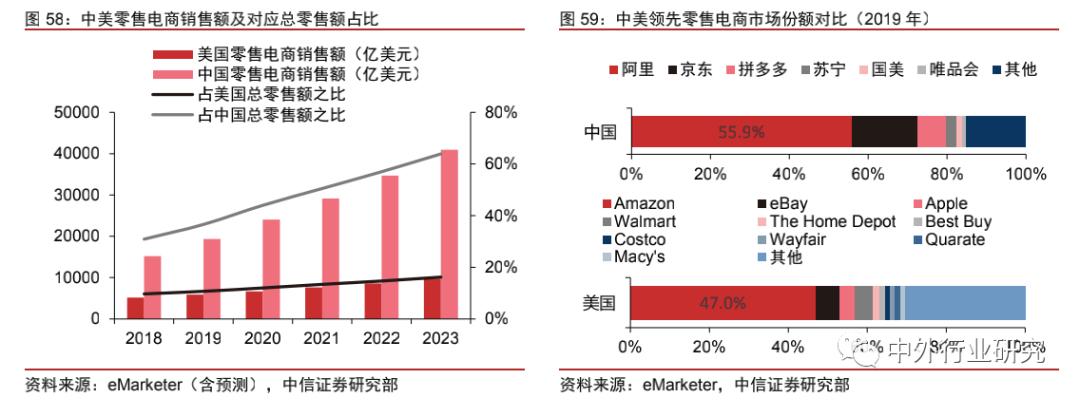

中国电商平台规模跟消费渗透率明显领先美国,为电商变现的繁荣奠定基础。

对比亚马逊中心化逻辑,淘宝去中心化逻辑带来更强的社交性。

电商平台社交化大势推动电商业态的迭代,从淘宝店铺社群运营,到拼多多社交裂变,再到时下直播电商的风口,依托社交性的增强,国内电商业态的转化率不断提升。

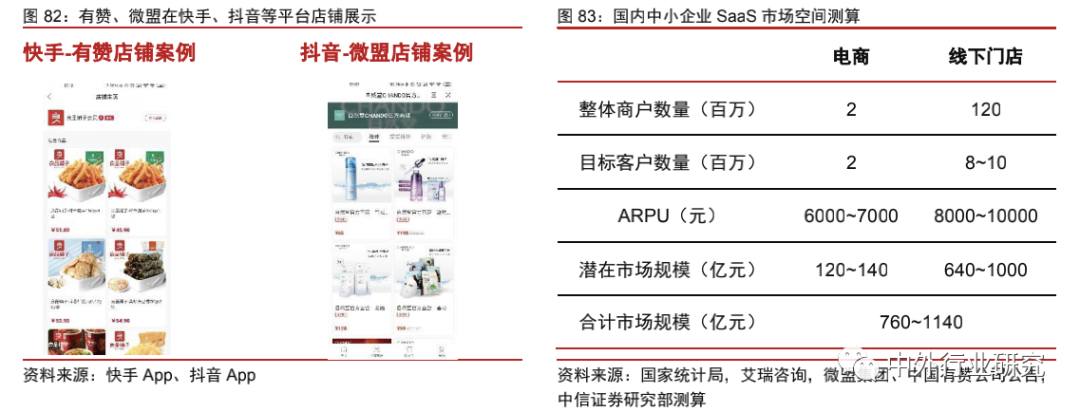

电商平台社交化还包括向社交渠道的拓展,通过第三方电商SaaS服务平台自建店铺,并借助社交平台实现导流。

七、下游用户对比:助推网红经济发展,创造增量空间

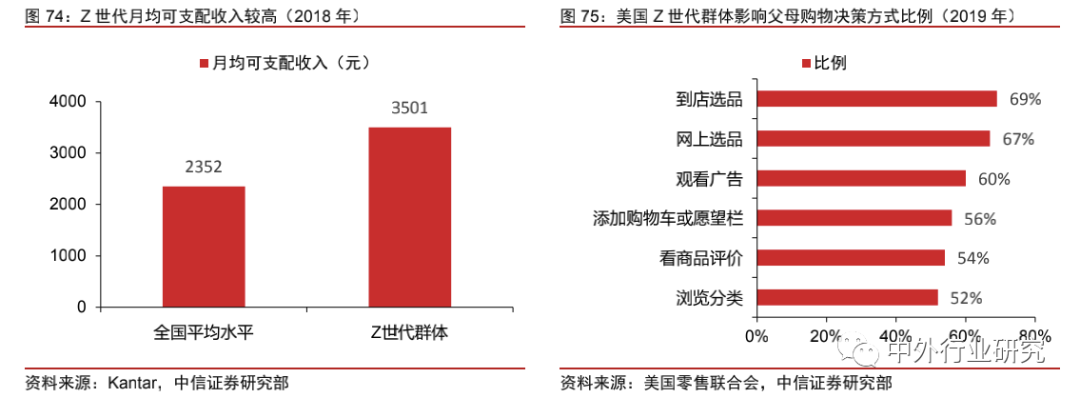

1. 助推网红经济的原动力:中国购买力提升和美国网购参与意愿提升

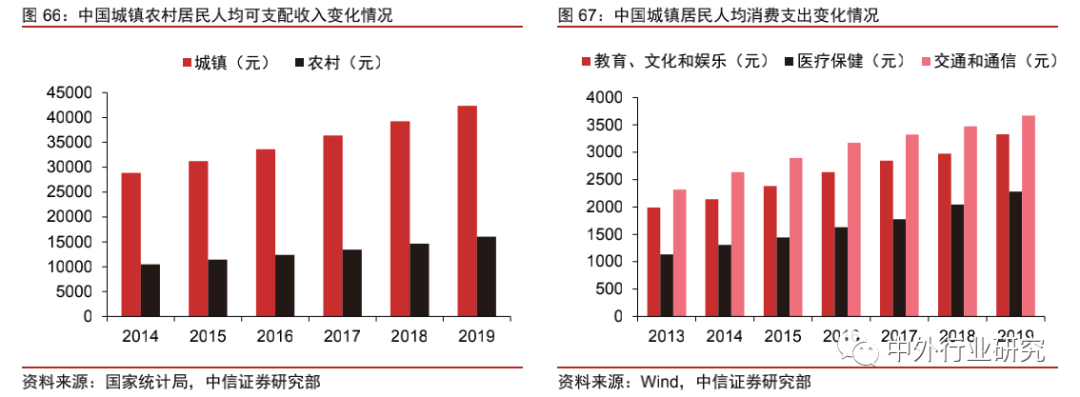

购买力的提升和消费升级的需求成为中国网红经济发展的原动力;我国居民的可支配收入持续增长,2019年城镇/农村居民人均可支配收入分别达到4.2/1.6万元。

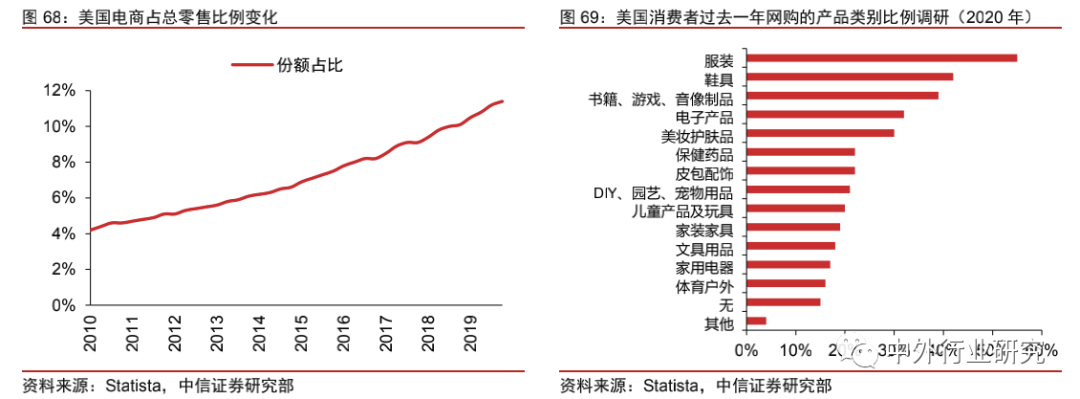

美国网购参与意愿提升,电商业态短板未来有望得以补齐;美国实体零售行业发达,较强线下购物习惯导致电商渗透率较低。

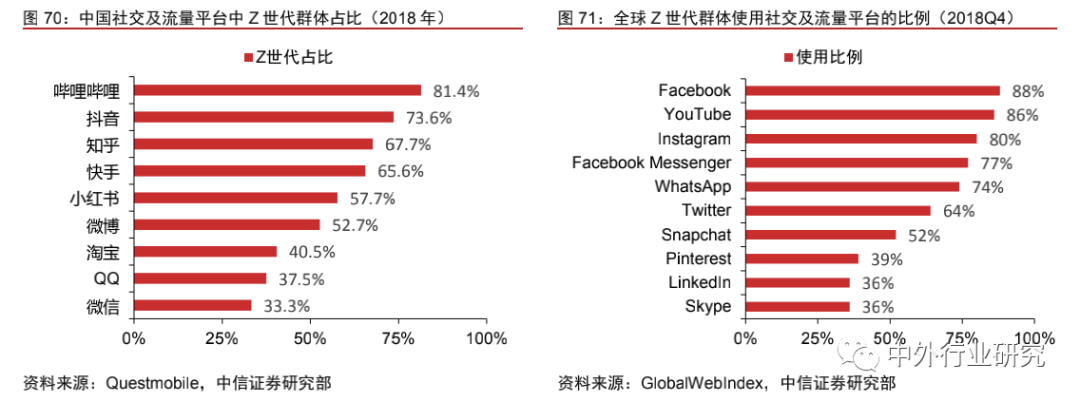

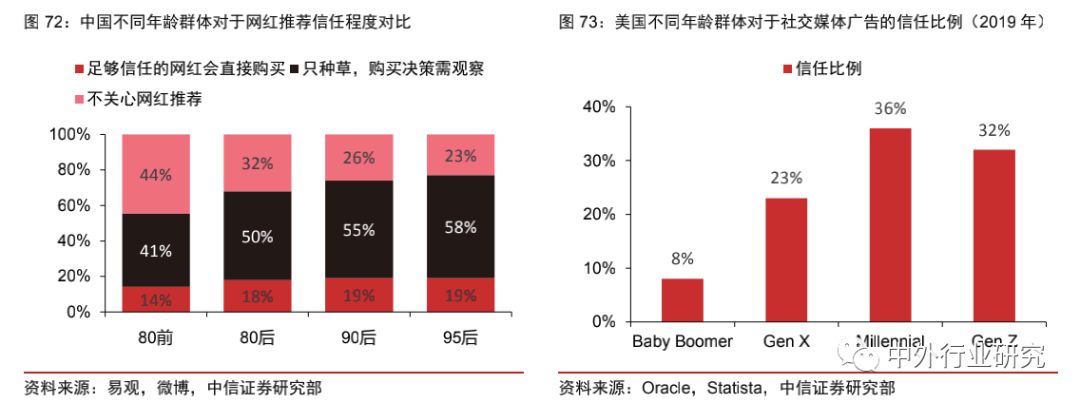

2. 消费代际转移:Z世代逐渐成为主体,网红经济增量可期

基于高渗透率和信任度,Z世代群体更倾向于参与网红经济,成为天然客群。

Z世代群体的消费观念及购买力的提升空间保证了高企的消费水平。

随着消费代际转移,Z世代将成为消费主体,驱动网红经济规模提升。

八、风险因素

直播电商发展不及预期;

政策监管趋严;

平台端相关政策改变;

行业竞争加剧,头部效应严重导致发展失衡;

受疫情、宏观经济因素影响导致居民消费能力和意愿下滑;

平台流量真实性影响广告主投放意愿。

九、投资建议

中信证券分析师认为现阶段中国网红经济规模优势主要体现于直播电商业态之中,受益于平台和供应链两大环节优势。

中信证券分析师推荐当前推动社交与电商结合,开创直播电商繁荣业态的流量平台标的,包括阿里巴巴、腾讯、哔哩哔哩;以及围绕流量平台商业化建设的第三方SaaS服务商标的,包括微盟、有赞。

1. 阿里巴巴:直播电商龙头,产业链闭环优势明显

淘宝天猫率先入局直播电商领域,依托强大的供应链能力,叠加内容生态建设,已经建立起稳固的直播电商龙头地位。

阿里巴巴产业链闭环优势未来将持续驱动规模增长。

风险因素:直播电商发展不及预期;政策监管趋严;受疫情、宏观经济因素影响导致居民消费能力和意愿下滑。

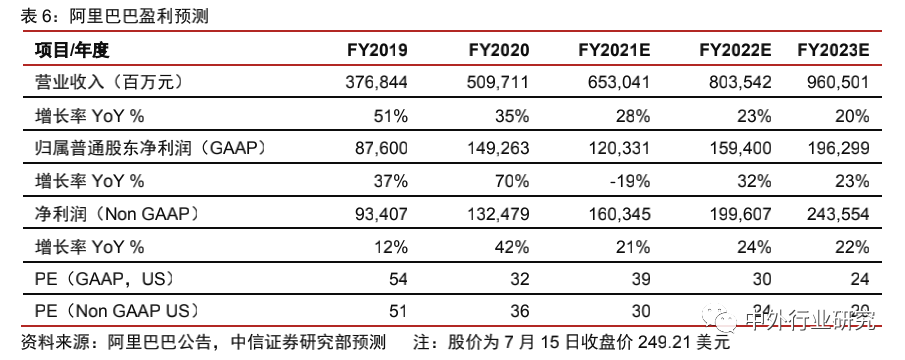

盈利预测、估值与评级:综合考虑疫情等影响,维持2021~2023财年收入预测为6530亿/8035亿/9605亿元,同比+28%/+23%/+20%,净利润(非GAAP,公司定义口径)预测至1603亿/1996亿/2436亿元,同比+21%/+24%/+22%,现价对应US PE(Non- GAAP)30x/24x/20x。

中信证券分析师看好公司疫情后的边际改善与中长期投资价值,维持美股及H股“买入”评级。

2. 腾讯控股:基于微信生态布局网红经济,小程序影响力辐射直播电商

社交龙头入局网红经济,小程序影响力持续提升带动电商业态实现突破。

腾讯游戏业务维持强劲表现,2020Q1移动游戏收入347.6亿元,同比增长64%;广告业务受疫情影响,2020Q1媒体广告收入同比下滑10%,但社交广告表现显著超预期,2020Q1社交广告营收达145.9亿元,同比增长47%。

风险因素:直播电商发展不及预期;行业竞争加剧,(淘宝直通车怎么开通定向推广),直播电商业务推进缓慢;受疫情、宏观经济因素影响导致居民消费能力和意愿下滑;游戏、在线视频政策监管趋严;宏观经济增速下行影响广告业务。

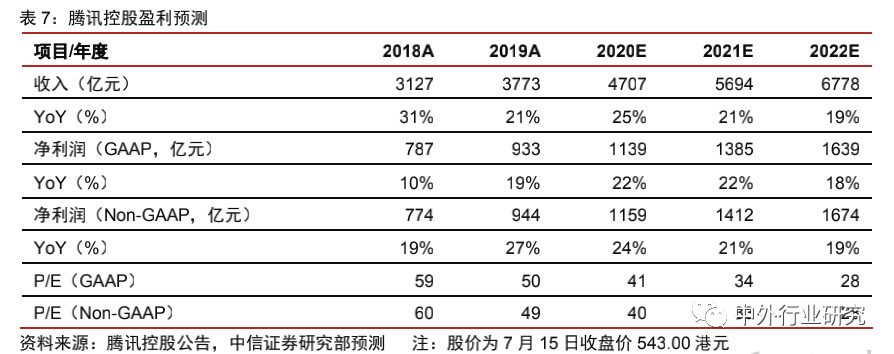

盈利预测、估值与评级:公司各项业务有望继续维持稳健表现,中信证券分析师维持公司2020~2022年营收预测分别为5707亿/5694亿/6778亿元,同比+25%/+21%/+19%。

维持2020~2022年净利润(Non-GAAP)预测分别为1159亿/1412亿/1674亿元,同比+24%/+21%/+19%,对应分别为40/33/28 X PE,维持“买入”评级。

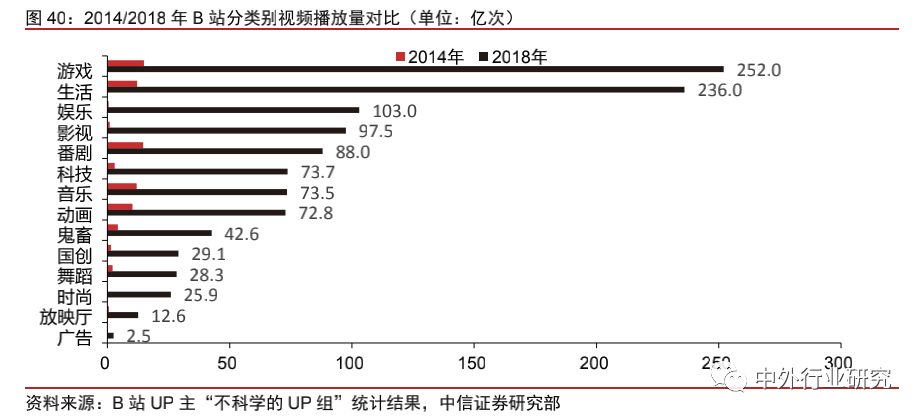

3. 哔哩哔哩:内容生态逐渐成熟,直播+电商拓展变现空间

天眼查APP显示,哔哩哔哩是一个弹幕视频分享网站,支持即时弹幕评论,以ACG(Animation、Comic、Game)为主题的娱乐站点,视频来源于日本电视台播出的新番动画、NICONICO动画、Youtube等视频分享网站,也包括国内的动漫作品及动漫爱好者制作的二次创作内容。

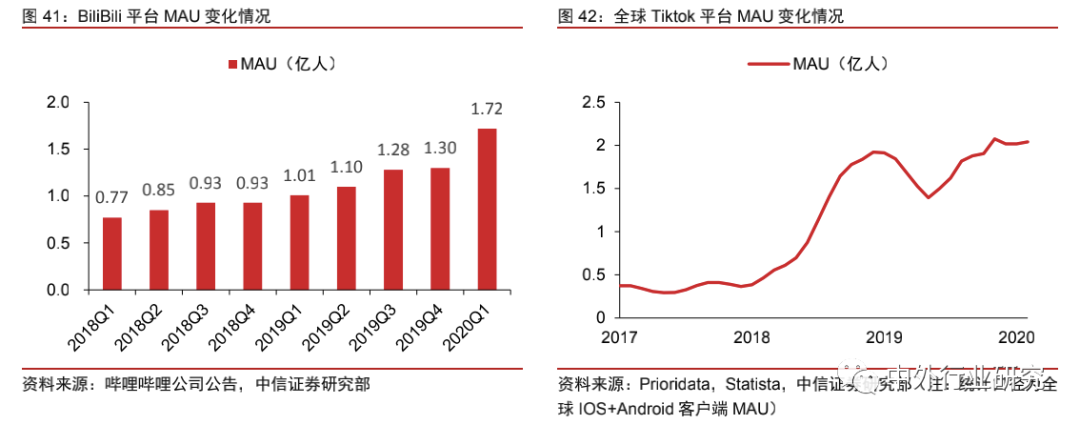

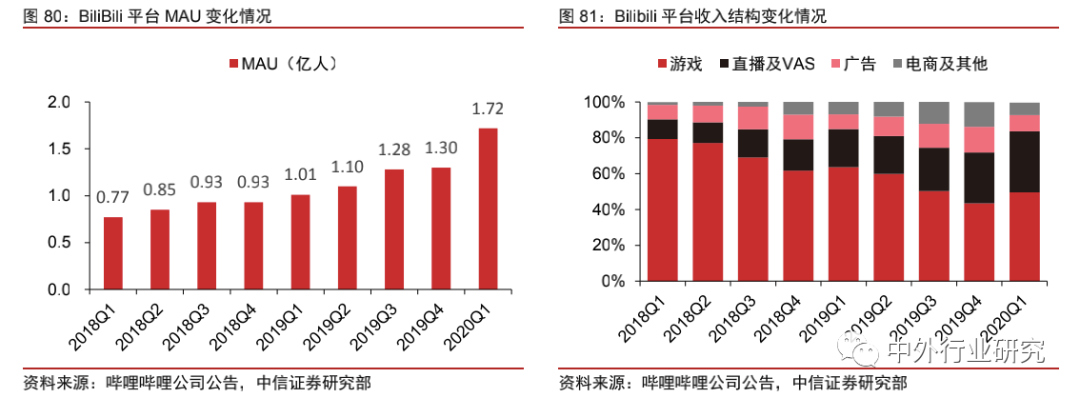

哔哩哔哩平台内容生态逐渐成熟,用户基数和影响力持续拓展。

直播和电商业态不断推进,未来变现空间有望打开。

风险因素:用户增长不及预期;直播、电商业务推进受阻;游戏、在线视频政策监管趋严;宏观经济增速下行影响广告业务。

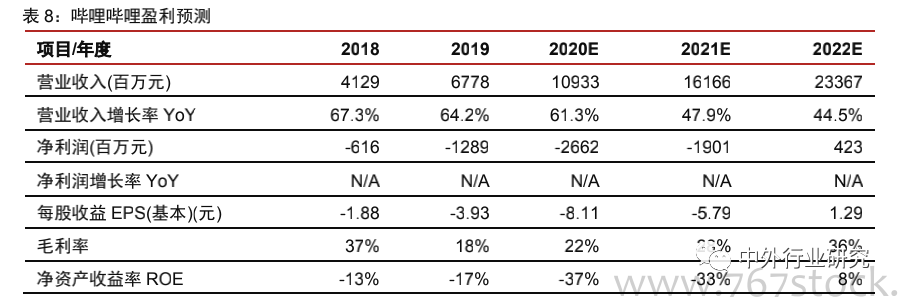

盈利预测、估值与评级:中信证券分析师维持预测公司20~22年营收分别为109亿/162亿/234亿元,对应PS 9.1X/6.2X/4.3X;考虑到公司今年将继续加大营销费用,20~22年净利润分别预测为-26.62/-19.01/4.23亿元。

中信证券分析师认为公司是稀缺的互联网核心资产,用户规模有望持续保持高速增长;并且随着广告、直播等业务商业化加速,商业化仍有提升空间,维持“买入”评级。

4. 第三方SaaS服务商:电商业态为微盟和有赞带来更多机遇

超级App加码商业化建设,社交电商、直播电商等新兴商业模式带来更多机遇。

受疫情催化线下商户信息化建设提速,第三方SaaS服务商市场规模有望拓展。

风险因素:超级App官方平台工具竞争风险;受宏观经济影响,客户拓展及续约情况不及预期;经营现金流持续流出及亏损,长期融资需求较高。

盈利预测、估值与评级:

微盟集团:中信证券分析师持续看好公司KA客户拓展带来的高质量业绩增长以及精准营销业绩增长的高确定性,维持2020~2022年调整后净利润预测为分别0.71/2.3/3.02亿元,分别对应估值为329.2/100.4/77.5 X PE,维持“买入”评级。

中国有赞:中信证券分析师持续看好公司作为头部SaaS服务商具备的较强的产品竞争力、多平台对接带来更多的曝光以及SaaS+支付业务的协同,维持2020-2022年归母净利润预测为-4.5/-4.1/-3.3亿人民币,每股净资产分别预测为0.19/0.17/0.15元,分别对应估值为7/8/9X PS,维持“买入”评级。

在网络信息繁杂的今天,网红无疑帮助粉丝们过滤掉了很多无效信息,所以互联网的崛起是单个IP崛起很重要的前提。

未来网红的发展趋势将是“机构化+专业化+资本化+产业化”不管是网红还是企业,千亿市场已经开启,(京东开店年费多少),谁能抓住红利占据风口,谁就有可能成为下一个十年最大的王者。

一下科技在韩坤指出,网红经济正在逐步显现出新的发展趋势:

网红内容质量不断提高,网红价值得到深耕;网红领域进一步垂直细分,粉丝群体社群化发展;

网红经纪人市场竞争激烈,团队化、专业化运作成趋势;网红产业和传统娱乐协同发展,生态化全流程运营成新风口;

新技术助推富媒体,网红经济步入虚拟现实阶段;社交电商快速发展,网红电商成为主要变现模式。

在5G的时代环境和“一带一路”的优势政策背景下,网红经济在未来必定进入高速发展通道。

一下科技作为移动短视频行业的先锋探索企业,在领头人韩坤的带领下,共同努力促进网红经济持续健康发展。