编辑导语:SaaS的意思就是软件即服务,SaaS是一种基于互联网提供软件服务的应用模式,SaaS模式为各种规模和类型的企业带来很多好处,(社交网站网站快速排名),近年来在国内也被各种企业逐渐运用起来;本文作者从B段产品视角分析SaaS市场,我们一起来看一下。

最近一周阅读系列SAAS市场报告,期望理解这个市场,帮助个人更深入地思考目前负责的TO B产品。

那么,怎样就算业余级别理解了一个市场,我认为需要能回答上两个问题:假想自己是一个即将进入这个市场的玩家,你是否知道 where to paly? how to win?

回答这两个问题,要求:

你对市场宏观有足够宽了解,知道该切入到哪个细分领域(where to play) 。

同时对细分领域有足够深的洞察,知道该如何获得竞争优势(how to win)。

通过这样的疑问驱动,我阅读了系列报告,并最终回答了这两个问题。

一、核心结论

1. where to play

中国SAAS市场是一个成长型行业,当前具备一定规模体量,且整体保持较高增速发展。

对比全球市场表现,中国SAAS市场仍有较大提升潜力;SAAS国内市场规模243亿元,较上年增长48%,预计未来3年保持39%复合增长率;付费用户规模已达23万户,过去5年复合增长率高达78%;全球市场占比6%左右(中国GDP占全球的比例 15.8%,但企业软件支出比例严重偏低)。

中国SAAS细分市场分两类,业务垂直型和行业垂直型:

业务垂直型如 在CRM、客服、HR等专业领域提供解决方案;

行业垂直型则针对具体行业提供整体解决方案,如零售电商、物流等。

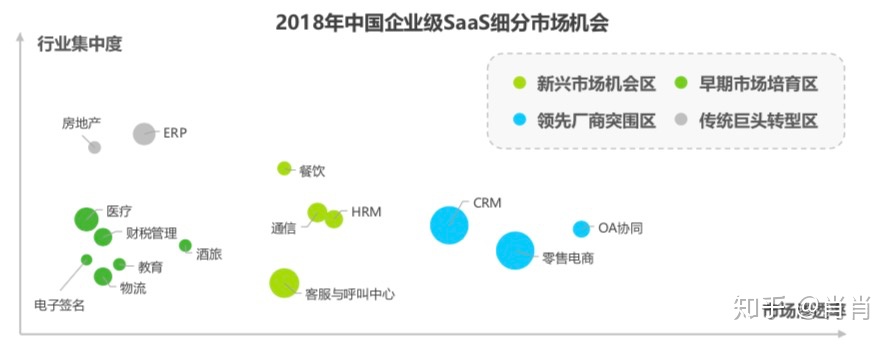

各细分市场从发展阶段(SaaS渗透率高低)、竞争态势(行业集中度高低)综合来看:

CRM/零售电商/OA等领域市场渗透率较高且由领先厂商把持,进入关键竞争突围区;

客服/HR/通信/餐饮等领域市场渗透率一般且竞争相对分散,属于新兴市场机会区。

2. how to win

分析SAAS市场商业模式的关键要素,不同规模的客户,(抖音上热门效果好吗),在产品、渠道、客户关系维护、关键技术、外部合作等策略上有显著不同(可参考:商业模式画布工具)。

大型企业:现有的IT体系成熟,通常在创新增量业务上使用SAAS+PAAS服务(场景&产品),以项目制方式定制化服务(渠道&客户维系),(店家网:www.ffe7.cn),是重要前沿技术如人工智能的先践者(关键技术)。

中型企业:需求介入个性化与标准化之间。通过SAAS+PAAS服务(产品),(抖音直播需要什么条件才可以),并引入外部合作服务生态(外部合作),同时满足标准及个性化需求;以直销或渠道销售(渠道),同时用客户成功经理辅助会用产品、用好产品,是SAAS产品续签留存的重要因素(客户维系)。

小微企业:IT体系弱,(闲鱼流量限制怎么破),资源少。通常以标准化的SAAS产品(产品),以直销或渠道销售形式触达维系客户(渠道&客户维系),以产品形式输出成熟商业经验。

从竞争玩家上看,目前中国企业级SaaS市场有三类玩家,新兴SaaS创业公司、传统软件厂商、2C互联网巨头:

新兴SaaS公司关键竞争优势在于深刻的垂直领域理解,(安溪网站快速排名),对大中小型客户均有相关公司布局;

传统软件厂商优势在于存量大型企业客户资源、客户需求理解等,客户群体以大型超大型企业为主;

2C互联网巨头在品牌、客户资源上具备优势,以中小型客户服务为主。

出于规模扩张需要,玩家一定会寻求对大中小型客户的全面覆盖,在关键商业模式要素上建立竞争优势;其中对于行业、客户的垂直领域理解是关键核心;而这也是我所从事的互联网公司相对缺失的部分,未来需不断突破。

二、详细分析与数据

1. Where to play——市场分析

市场规模:从市场规模和付费意愿两个维度来看

2018年中国SaaS市场规模为243.5亿元,较上年增长47.9%。据艾瑞咨询预测,未来三年内中国企业级SaaS市场将保持39%的年复合增长率,到2021年整体市场规模将达到654.2亿元。2019年我国企业SaaS付费用户规模预计将超过54.6万户。

据前瞻产业研究院数据显示,2018年企业SaaS付费用户规模已达23万户,(抖音直播刷量),与2017年相比,增速达109%;对比2013年的1.3万户,五年复合增长率高达78%,客单价10W。

市场规模与上层级规模对比:

目前全球市场份额占比6%,全球市场586亿美元。预计2021提升到8%以上。

2018年全球企业应用软件收入总计超过1936亿美元,其中SAAS占比30%。

中国GDP占全球的比例达到 15.8%,但中国企业的IT支出占比仅为3.7%

细分市场分析:

业务垂直型:总体而言,(自媒体教程 百度云),(减肥怎么抖音爆粉),业务垂直型SaaS细分市场结构近两年变化不大;在通用型SaaS方面,融资数据显示,资本更为青睐3个细分赛道:HR、数据分析,财税SaaS;青桐资本研究发现,HR SaaS有20个项目获得融资,位居首位;随后是数据分析类SaaS有11个项目、财税赛道有9个项目,3个细分赛道的融资占比累计超53%。

行业垂直型:零售电商SaaS率先爆发,医疗、物流、餐饮和酒店行业紧随其后,各行业对SaaS服务的需求已不容忽视;行业垂直型SaaS的关键点在于厂家能否提供满足细分行业痛点需求,又可以快速复制的产品;这就对SaaS厂家所专注的客户行业知识积累提出了很高的要求,核心团队在相关行业的从业经历将起到至关重要的作用。

细分市场切入判断逻辑:市场规模及发展阶段(渗透率)、竞争态势(行业集中度)、增量客户/市场>存量客户/市场。

来源于艾瑞咨询报告

2. How to win——商业策略&竞争分析

1)客户分层

来源于艾瑞咨询报告

2)SAAS商业模式关键点:

关键要素包括:产品、销售、客户成功、服务商、平台生态伙伴等。

客户成功:决定厂商续约能力,(淘宝快速涨收藏),在客户全生命周期中扮演着重要的角色;客户成功团队需要充分调动厂商内部的各类资源,让客户会用并且用好SaaS产品。

销售:直销或渠道商。

选择逻辑:有足够利润空间让渡、产品标准化程度高便于拓展—>渠道商;利润空间少、产品复杂度高则选择直销。

服务商:针对偏重型产品的定制化需求多,需要基于SaaS厂商平台,通过配置行业解决方案服务客户的专业服务商,部分可由渠道商分化而来。

从单一领域——平台化发展是SaaS的常见演进路线。

演进逻辑:垂直领域专业壁垒->足够多用户流量->搭建平台建设生态。

两类演进类型:

Salesforce:专注在特定行业的领先厂商,通过搭建PaaS平台+SaaS解决标准化及个性化问题。

钉钉微信:高频刚需场景IM、OA切入获得流量,依托品牌、流量、资金等优势吸引合作伙伴打造开放生态

3)市场玩家竞争分析

目前中国企业级SaaS市场主要由三类玩家构成,即新兴SaaS创业公司、传统软件厂商和2C互联网巨头。

传统软件厂商重点服务于中大型以及超大型企业,客户需求理解、已有客户资源/关系、完备销售服务体系、存量客户转化。

互联网巨头的生态思路通常更加侧重平台技术和能力的输出,帮助合作伙伴快速形成解决方案共同服务于客户。

借助巨头的品牌和流量优势,其合作伙伴也能够实现高效的客户触达,自身实践沉淀的技术能力,品牌、流量规模优势。

SAAS创业公司:

业务垂直型SaaS相对成熟,HRM和CRM赛道最受资本市场的青睐,财税管理、运维与安全、数据分析等领域紧随其后——重点是垂直领域知识积累及痛点把握。

行业垂直型SaaS起步稍晚且市场更加碎片化,正处在资本的高关注度阶段,融资轮次的后移意味着市场逐渐趋向成熟——重点是行业知识积累、行业痛点把握。

零售电商领域关注度最高,微盟、有赞等领先厂商已经成功登陆二级市场;其他细分赛道投融资笔数差异不大,过去两年内,医疗、教育、物流、餐饮、金融等行业均有超过20笔融资。